En typ av fond som blev väldigt populär för några år sedan är fond i fonden, även kallat fond-i-fond och fondandelsfond. Nedan förklarar vi vad dessa är och vilka för- och nackdelar det finns med dem.

Sammanfattning

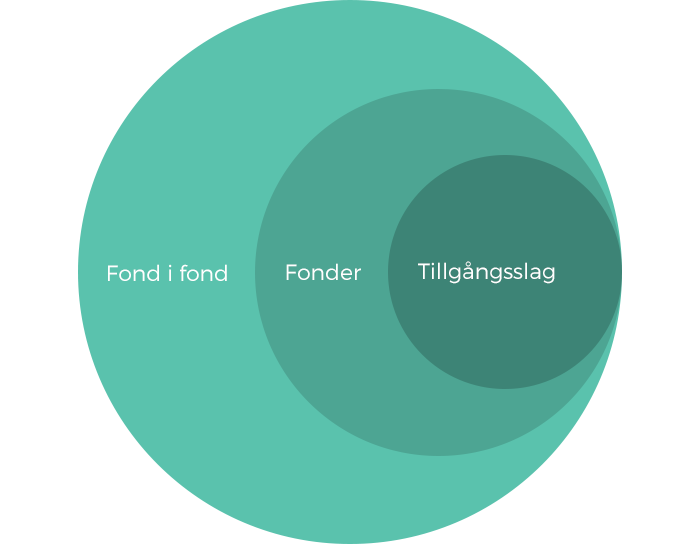

En fond i fond är en fond som äger andra fonder. Det är nästan lika krångligt som det låter. Fonden äger andra fonder, och dessa fonder äger i sin tur aktier, obligationer eller andra tillgångsslag (och ibland äger även dessa underliggande fonder andra fonder!). Argumentet för fond i fond är att det ger oss möjlighet att äga fonder vi inte kan köpa själva, utvalda av en expert. Dessvärre levereras inte det löftet, och fond i fonder har genomgående högre avgifter och sämre resultat än liknande vanliga fonder.

Om du tror att du äger en fond-i-fond så vill vi på Opti verkligen uppmuntra dig att jämföra dess kostnad och utveckling med andra liknande fonder. Om det känns svårt kan du använda vår app så löser vi det åt dig.

Längre

Kommer ni ihåg att fonder är som paket innehållande aktier eller andra tillgångsslag? En fond i fond tar det ytterligare en nivå genom att vara en fond som innehåller andra fonder som i sin tur innehåller t.ex. aktier eller obligationer. Förenklat ser det alltså ut så här:

Det är alltså en fond som köper in sig i andra fonder. Den gyllene frågan blir: Varför skulle jag vilja äga en sådan? Och det är inte säkert att du vill, för fond-i-fonder ger vissa fördelar men även en hel del nackdelar. Inte minst ett dåligt resultat.

Låt oss börja med fördelarna, för de går snabbare att gå igenom. Den mest uppenbara är att en fond-i-fond ibland kan låta dig äga något som du annars inte skulle kunna, till exempel en hedgefond där minsta insättning är en halv förmögenhet. (Men fall inte för det enkla knepet och tro att du vill äga den bara för att du annars inte kan.) Den andra fördelen skulle man kunna påstå är att du överlåter jobbet att välja fonder åt någon som förhoppningsvis är expert. Frågan är bara hur du vet att personer är expert samt till vilket pris, vilket tar oss till nackdelarna.

Just avgifter är en uppenbar nackdel med fond i fonder. Snittförvaltningsavgiften för fond-i-fonder just nu är så hög som 1,73%. Det går att jämföra med snittavgiften för Sverigefonder som är 1,15%, eller indexfonder där den är mer facila 0,48%. Det är helt enkelt dyrt med fond-i-fond. Anledningen är att fond-i-fonden även måste kunna täcka avgiften som den betalar till fonderna den äger. Det blir alltså avgifter ovanpå avgifter, där vissa fondbolag är mycket vågade fräcka med vilket påslag de gör.

En annan nackdel är att det blir svårare att förstå vad fond i fonden äger, då vi först måste se vilka fonder den äger och sedan vilka värdepapper (eller andra fonder) som den fonden i sin tur äger. Det kan leda till dolda risker, då det blir svårare för både sparare och de som granskar att veta vad fonden verkligen äger. Bland annat Aktiespararna har tidigare skrivit om fond i fond, där de uppmärksammar att de dolda riskerna kan bli speciellt stora om fond-i-fonden äger hedgefonder, vilka i sin tur kan ta stora risker utan att det syns. Med fond-i-fond riskerar man helt enkelt att ta en risk som man inte vet hur stor den är. Ofta är det säkert lugnt men ibland kommer det inte vara det. Om du ska chansa så ska du i alla fall veta att det är värt det.

Vi har tidigare talat om att risk ger möjlig avkastning, så det kanske är värt den dolda risken och de högre avgifterna för att få tillgång till speciella fonder och en expert som väljer dom? Dessvärre inte. Morningstar gjorde en studie av just det och resultatet var entydigt; fond-i-fonder presterade mycket sämre än andra vanliga fonder med samma inriktning. Anledningarna var höga avgifter och oskickliga förvaltare.

Med högre avgifter och sämre resultat kan man bara undra varför banker och fondbolag velat sälja fond-i-fonder så aktivt till oss sparare. Kanske finns svaret i just de högre avgifterna.

So long,

Jonas

PS. Tycker du att det vi gör är bra? Berätta gärna för andra och följ oss på Facebook och Twitter. Det hjälper mer än du tror! DS.