Nyhet! Vill du lyssna på månadsbrevet som podd istället? Klicka här för lugnt prat om månadens (tidlösa) insikter, med så väl bonuskommentarer som onödiga tillägg.

Genom historien har det ofta visat sig att helheten kan vara större än summan av de enskilda delarna. Ett plus ett kan bli tre. Finans är ett bra exempel – men också sport.

Ta ”Miracle on Ice” till exempel. Året är 1980 och det är OS i Lake Placid. USA:s hockeylag, bestående av unga collegespelare, besegrade världens då överlägset bästa lag, det fruktade Sovjetiska landslaget. Det som var omöjligt på papperet gjordes möjligt av att laget presterade bättre tillsammans än vad spelarna någonsin gjort var för sig.

(🏒 I sann amerikansk anda finns händelsen även återgiven i en film, “Miracle” från 2004, med Kurt Russell i rollen som coach.)

Även vi svenskar har fått uppleva ”mirakel”. Vem hade tippat att Ravelli, Brolin och gänget skulle ”gräva brons i USA” i fotbolls-VM 1994? 🥉

Kanske är det också en stor del av magin med lagsporter. Allt är möjligt!

Men det här är inte ännu en nostalgisk sportkrönika, (hur härliga de än kan vara). Vi ska istället ta ett hoppsasteg från sport till finans. Det är kortare än vad man kan tro.

På Opti är en viktig del av vårt jobb att investera dina pengar så bra som möjligt, vilket i mångt och mycket liknar vad en professionell coach gör. Att hitta och kombinera olika spelare (tillgångsslag som aktier, räntor och råvaror) för att bygga ett lag (sätta ihop dessa i en portfölj) som klarar av både försvarsspel (sänka risken du tar) och att göra mål (få dina pengar att växa).

Nu ska vi lära känna våra spelare, från det grundläggande försvaret till de färgstarka profilerna som gör mål!

Laguppställning

Låt oss presentera spelarna i ditt alldeles egna ”fotbollslag”! Truppen som kommer att ta dig genom upp- och nedgångar för att på sikt leverera ditt VM-guld i sparande.

💫 Anfallare (aktier)

Stjärnorna som gör flest mål. Aktier ger dig ett ägande i olika företag, och därmed en del av både deras utdelningar och hur värdet på själva företaget utvecklas. Det är det tillgångsslag som på lång sikt ger mest avkastning. Men om de tappar bollen har de svårt att skydda mål; de kan också falla väldigt mycket i värde.

⚽ Mittfältare (råvaror)

Flexibla spelare som kan fylla flera olika syften på plan. Råvaror, utifrån hur vi i Opti investerar i dem, ger dig möjlighet till avkastning när priset på dem förändras. Det rör allt från energi och metaller inklusive ädelmetaller som guld, till boskap och sädesslag som vete eller sojabönor.

Priset på råvaror påverkas av helt andra saker än priset på aktier. Det gör att mittfältet/råvarorna kan skydda målet/portföljen när det går dåligt för anfallarna/aktierna. Men de kan också göra mål, ofta mycket oväntade sådana. Mer om det senare.

🛡️ Backar (räntor: företags- och reala obligationer)

Skyddar mål när saker inte går som tänkt. Att investera i räntepapper, så kallade obligationer eller krediter, är som att låna ut pengar. För precis som namnet hintar om så betalar de en ränta till dig. Räntan är mer säker än utdelningen som aktier kan ge. Priset på själva obligationen kan också gå upp och ner, men sällan samtidigt eller lika mycket som aktier gör det. Det gör ränteinvesteringar till ett bra skydd; när anfallarna tappar bollen så kan backarna ofta fånga upp den (minska nedgången i en portfölj och bidra med en del avkastning), i väntan på att det blir dags för anfall igen.

(Överkurs: Det finns väldigt många typer av räntepapper, och som backar menar vi främst de där man antingen lånar ut pengar till någon rätt stabil låntagare, till exempel stora företag, eller när hela stater dvs länder ger ut så kallade reala statsobligationer, där värdet på obligationen även direkt styrs av inflationen. Det i kontrast till så kallade mindre säkra, ”högavkastande” obligationer, som snarare ses som en typ av anfallare).

🥅 Målvakten (räntor: statsobligationer)

Den trygga och stabila spelaren som kan fånga bollen när resten av laget tappat den. Att investera i en statsobligation är i praktiken att låna ut pengar till ett land. Landet, till exempel USA, Tyskland eller Mexiko betalar då en ränta till dig (hur coolt är inte det), och värdet på själva obligationen kan också förändras. Om centralbankernas räntor oväntat ökar så sjunker oftast värdet. Medan värdet oftast ökar i tider av osäkerhet, när aktier går dåligt.

Som du kanske redan anat så är länder även mer stabila än företag, och därmed mer troliga att betala sina räntor till dig även när det går dåligt i ekonomin. Det sänker risken och ökar stabiliteten ytterligare jämfört med backarna.

Andra viktiga egenskaper

Fotbollsspelare måste även ha vissa mer generella styrkor för att kunna göra sitt jobb. Till exempel kondis för att orka spela hela matchen.

Det gäller även för att vi ska välja in ”spelare” i portföljen. Bland annat väljer vi alltid värdepapper (fonder) som handlas på publika marknader och som det sker mycket handel i (så kallad god likviditet). Det gör att vi enkelt kan sälja och köpa när vi vill, och inte riskerar att ”fastna” i en svårsåld tillgång när vi egentligen vill sälja den.

Det är saker man kanske inte tänker på till vardags, men de blir speciellt viktiga när världsekonomin har en tuff period. Om motståndarlaget helt tagit kontroll över bollen är det viktigt att dina spelare orkar spurta till sina positioner. Eller bara när det sker något oväntat: Du kanske minns våren 2020 när många svenska sparare inte kunde få ut sina pengar på grund av att en välkänd men ganska smal svensk räntefond stängde för handel – något som inte påverkade Opti eller alla som sparar med oss, då vi hade investerat mycket bredare.

Ögonen på målet

Även om spelarnas roller kanske kan låta krångliga var för sig så är uppgiften för laget som helhet desto enklare att beskriva. Du vill att ditt lag ska göra så många mål som möjligt, utan att tappa kontrollen bakåt och släppa in en massa mål.

När vi pratar om ditt sparande innebär det att du vill att pengarna ska kunna växa så mycket som möjligt på lång sikt, och så stabilt som möjligt på vägen dit. På finansspråk: Att ge dig den högsta möjliga avkastningen du kan få för den risk du tar.

Balansen är nyckeln för att lyckas med det. 🔑

Att sätta ihop ett lag bestående av enbart anfallare hade fått vilken fotbollstränare som helst att framstå som galen. Att bara satsa på försvarsspel känns inte heller som någon framgångsstrategi. Det finns trots allt en anledning till varför framgångsrika lag är balanserade.

Det är likadant med din portfölj. Att satsa allt på ett kort kan vara kortsiktigt spännande, men leder sällan till långsiktiga framgångar. För att uppnå målet vill du att det mesta av dina sparpengar ska vara investerade i en bred portfölj, inte bara någon enstaka fond eller en handfull aktier.

Finns det då en (1) optimal kombination? Nej. Precis som i fotboll beror balansen mellan antalet spelare som man vill ha på anfall och försvar på flera saker, till exempel lagets form och vem man möter. Inom långsiktigt sparande beror balansen istället främst på vilken nivå av risk som passar dig som person och din ekonomi just nu.

Om du har en god ekonomi kan du ha fler anfallare för att satsa på extra mål. Om din ekonomi är mer ansträngd, eller svårförutsägbar, kan du behöva satsa mer på försvar – i alla fall tills du med hjälp av några mer säkra mål byggt upp en buffert, för att då kunna satsa mer på anfall.

Att bygga detta lag, och sedan justera balansen mellan anfall och försvar utifrån vad som passar dig just nu, är en viktig del av vårt jobb här på Opti. För det finns en optimal kombination mellan anfall och försvar – för varje enskild ekonomi.

Ditt optimala lag

Det optimala laget är det som har störst möjlighet att göra mål, i förhållande till hur få mål det riskerar att släppa in utifrån hur just du har möjlighet att satsa på att göra mål (få pengarna att växa) – eller behöver undvika att inte släppa in dem (hur mycket minskning i värde man kan klara, innan återhämtningen kommer).

Den goda nyheten är att det går att minska risken för att släppa in mål, utan att sluta spela anfallsspel. Och på samma sätt går det att öka chanserna till mål, utan att för den skull bara fokusera på anfall.

Ett av de stora genombrotten i modern finansiell forskning är nämligen det faktum att det går att lägga till en anfallare i ett spelsystem som är försvarsfokuserat (lågriskportfölj) och att det då sänker risken i portföljen och samtidigt höjer den förväntade avkastningen. Och vice versa.

Man kan alltså förbättra sitt försvar genom att spela mer anfall. Eller förbättra sitt anfall genom att spela mer försvar. 🤯

Genombrottet stavas Modern Portföljteori och är, enligt mig (Jonas, VD), som en typ av tillämpad vågrörelselära. För att inte göra voodoo av det så är poängen: Man kan räkna fram vad som är optimalt.

Finansens Moneyball

Från Kurt Russel till Brad Pitt. Kanske minns du filmen Moneyball från 2011, en annan verklighetsbaserad historia där coachen (Brad) med hjälp av matematik bygger ett basebollag – som det sedan går riktigt bra för.

Låt oss med ett förenklat (men sant) exempel visa hur vi bygger ditt ”sparlag” genom att räkna på vilka spelare du bör ha.

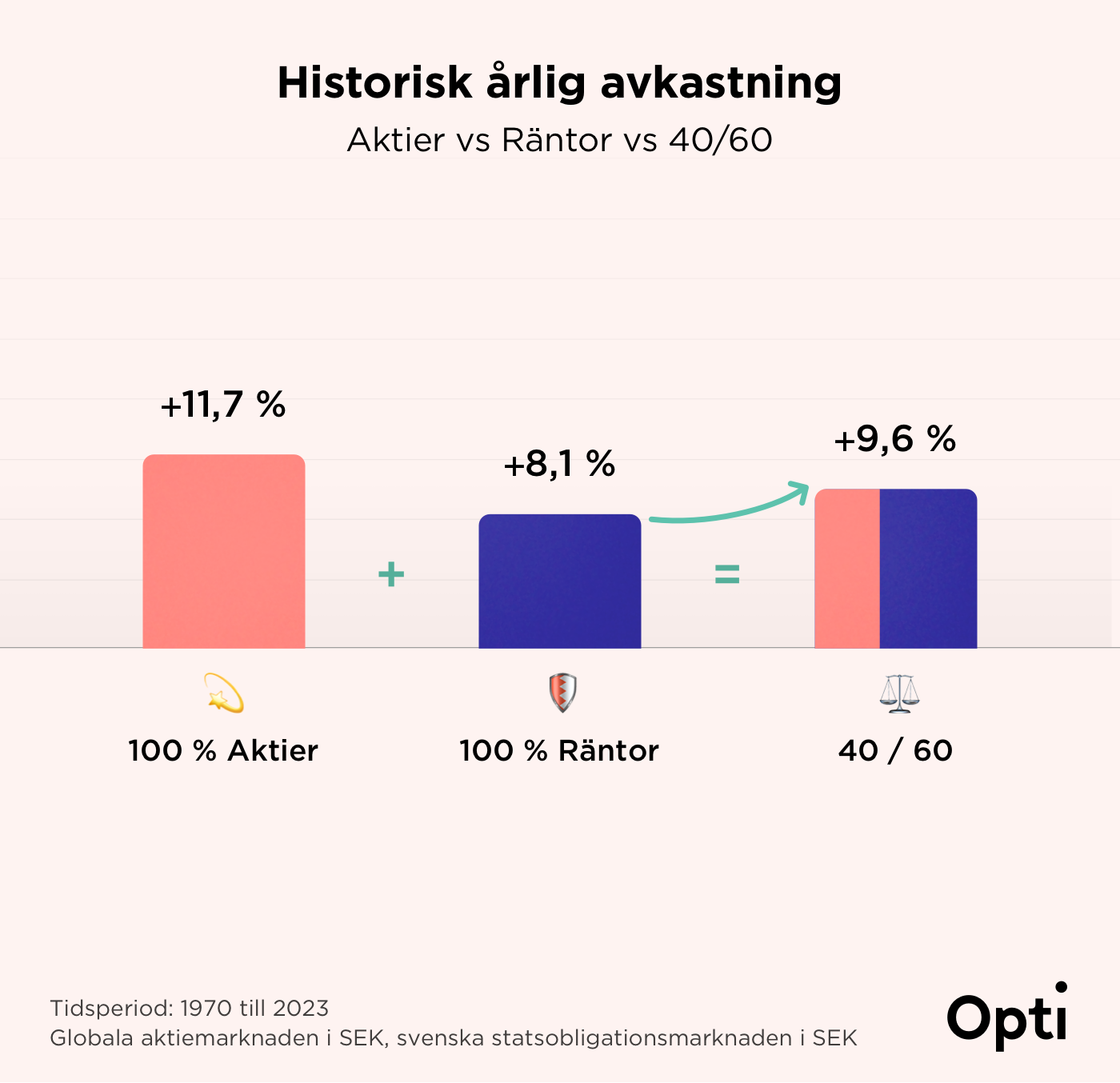

En investering i den globala aktiemarknaden[1] har från början av 1970-talet och framåt levererat ungefär 11,7 % i avkastning per år. Under samma period levererade räntemarknaden[2] (här exemplifierat av svenska statsobligationer) i snitt cirka 8,1 % i avkastning per år.

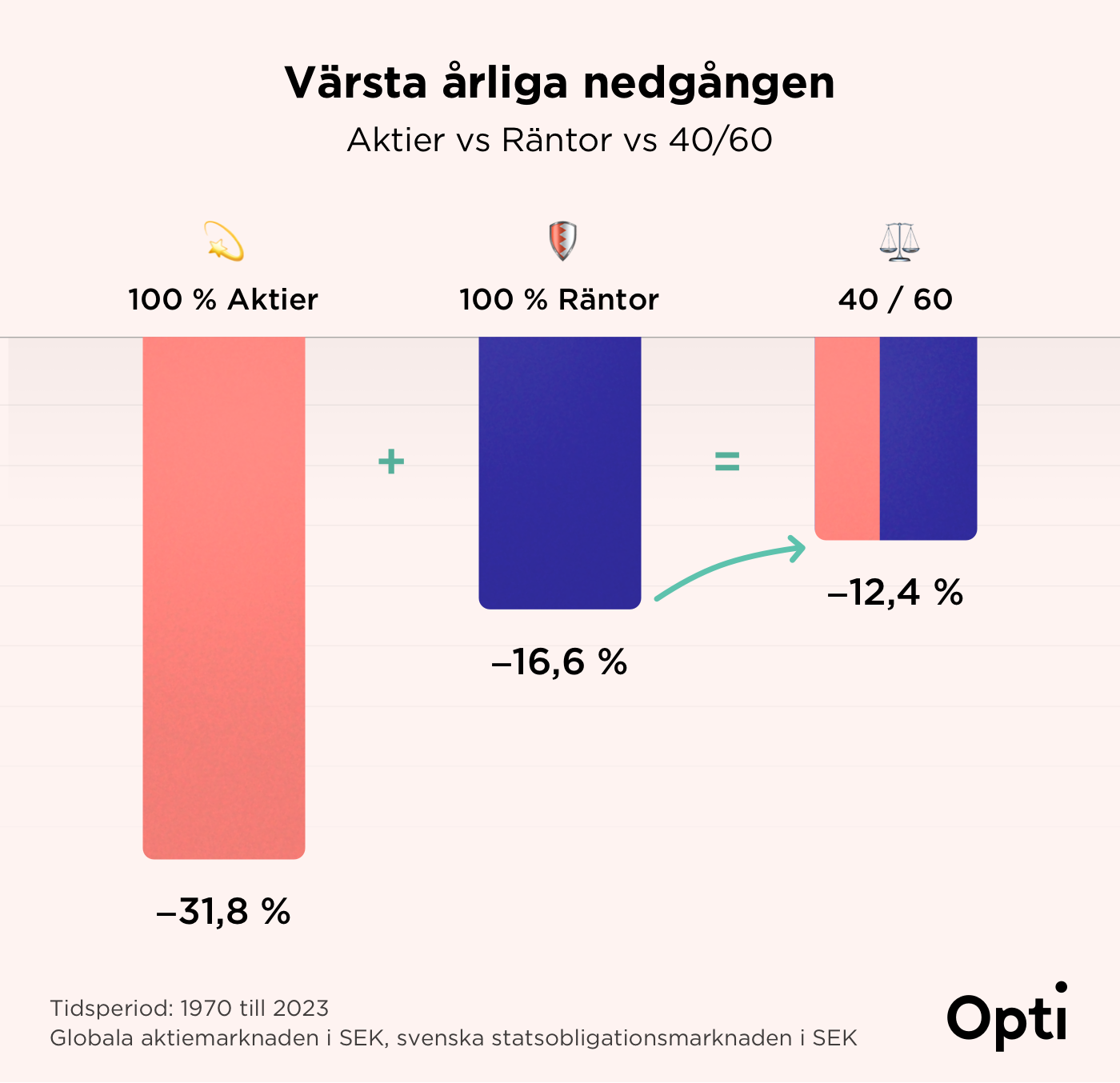

God avkastning på båda marknader alltså. Men vägen dit har sett väldigt olika ut. Den värsta årliga nedgången på räntemarknaden var −16,6 % (år 2022) medan den värsta årliga nedgången på aktiemarknaden var hela −31,8 % (år 2002). Vi kan se att räntemarknaden uppför sig mer som försvarsspelare, stabilt och pålitligt, än aktierna som är lite mer flängiga men också ger mer på sikt.

Är du redo för magin? Eller förlåt, jag menar så klart matematiken. 🪄

Om vi för samma tidsperiod bygger ett lag där spelarna är 60 % räntor och 40 % aktier så blir snittavkastningen cirka 9,6 %. Lite lägre än bara aktier, men också högre än bara räntor. Men genom att göra det har vi också sänkt risken i portföljen – rejält. Den största nedgången i vår portfölj under ett enskilt år landar på –12,4 %, alltså lägre än om vi enbart hade satsat på försvar!

Summa summarum ger redan en sådan här, mycket enkel, portföljberäkning en mycket lägre risk, och mer avkastning för den risk man tar. Det går också att göra den åt ”andra hållet”, dvs att höja den avkastning man får utan att behöva höja risken.

Mittfältets makt

Hittills har vi inte pratat så mycket om mittfältet. Inom fotbollen är det uppenbart för de allra flesta att ett lag utan mittfältare inte är komplett. Inom finans verkar dock många missa betydelsen av att ha med vår motsvarighet till mittfältet i sina portföljer – nämligen råvaror.

Råvaror är viktiga eftersom de ofta levererar avkastning under perioder då aktie- och räntemarknaderna går dåligt. Råvarorna bidrar alltså med att ytterligare minska risken. De kan också förstärka värdeutvecklingen i en portfölj, något som har bevisats tydligare i forskningen de senaste åren som granskat data på historisk avkastning för råvaror från så långt tillbaka som 1877[3].

Men kanske mest intressant är att samma forskning ännu tydligare visar att råvaror kan prestera extremt bra ibland, vid vissa sällsynta tillfällen.

Ibland kommer det där matchavgörande målet inte från en anfallare, utan från vår lite mer medieskygga mittfältare. Till exempel 2021, när råvaror gav oss hela +40 % i avkastning[4].

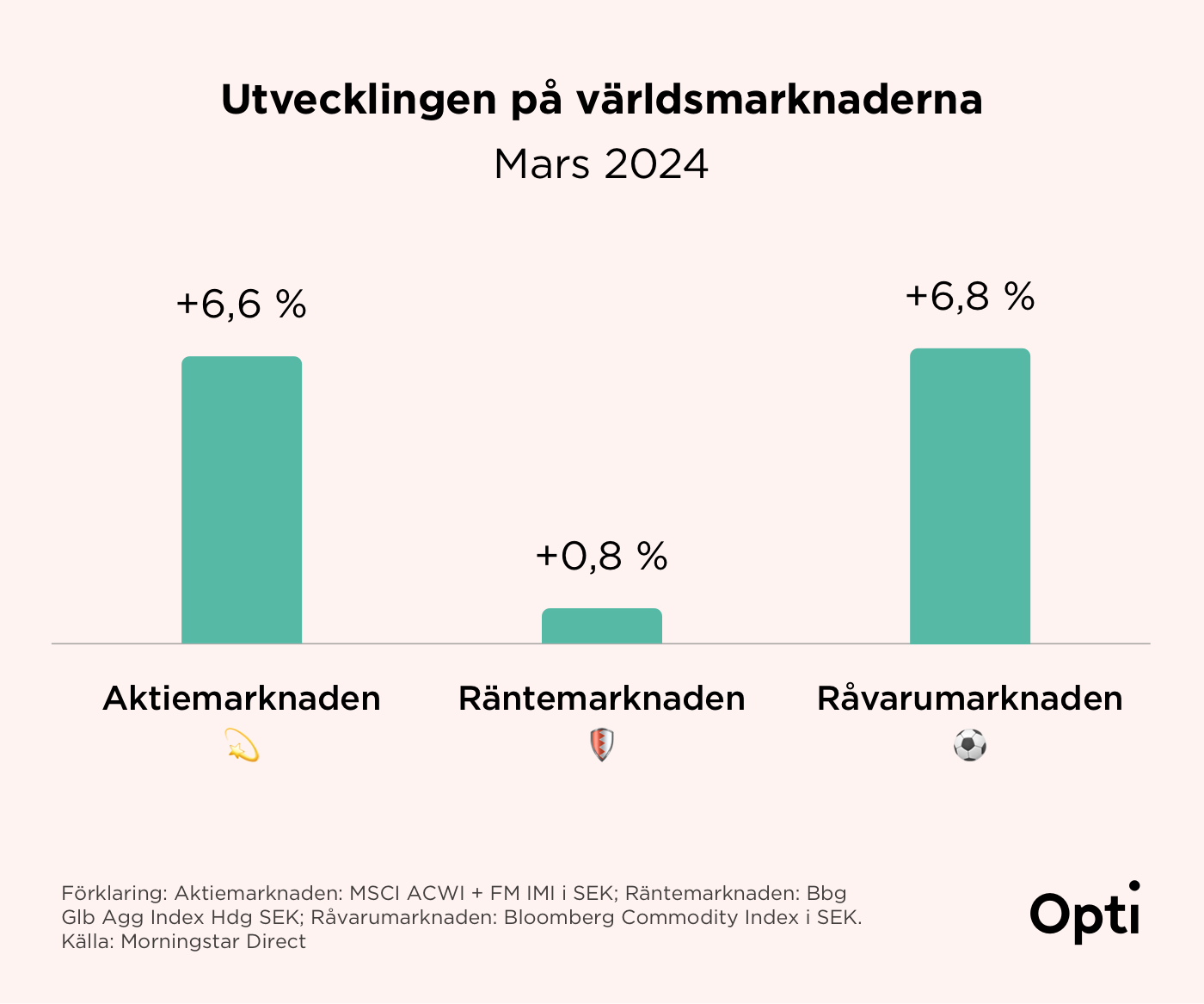

Spelarprestation i mars månad

Till skillnad från fotbollsspelare tar våra tillgångsslag sällan ledigt. Marknaderna jobbar oavsett säsong. Så även i mars, som var en särskilt stark månad för både aktier och råvaror. Faktum är att råvarorna – våra mittfältare – var månadens målgörare med den största uppgången av alla tre tillgångsslag.

Bortom finansmarknaderna, i den verkliga ekonomin, tuffar den amerikanska ekonomin på relativt starkt, medan den svenska tydligt bromsar in. Det spekuleras mycket i när räntesänkningarna kommer. Schweiz var först ut, och frågan är om Sverige kommer att följa snart?

Och portföljerna, som speglar marknaderna, steg även de under månaden.

Opti 3 (låg risk): +2,8 % (+3,8 % i år)

Opti 9 (hög risk): +5,6 % (+11,3 % i år)

Dags att avrunda för den här gången, men först en påminnelse om en viktig spelare vi ännu inte nämnt.

Den 12:e spelaren

När du sparar hos oss på Opti är det vi som får äran att coacha ditt lag. Tack för förtroendet! Vi tar det på absolut största allvar.

Det gör att du slipper dag-till-dag arbetet med spelarna och laget. Trots det är du fortfarande avgörande för dess resultat.

I fotbollens värld brukar man kalla åskådarna på läktaren för den 12:e spelaren. En stark 12:e spelare är viktig för att laget på planen ska kunna vinna.

I sparandets värld, för din portfölj, är det du som är den 12:e spelaren. Din roll är precis densamma: Heja på ditt lag! Ha en fast tro på att ni kan vinna, oavsett hur det ser ut idag. Fira när ni gör mål och misströsta inte vid motgångar.

Det lugn och långsiktiga förtroende som du kan ge ditt lag är den magiska ingrediensen som kommer ta dem till pallen! 🏆

Mvh,

Jonas, Ann & hela Opti-teamet

Som vanligt ska vi komma ihåg att historisk värdeökning inte är en garanti för framtida värdeökning. Fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka samma belopp som du satte in.

Globala aktiemarknaden i SEK, brutto:

MSCI World Standard 1970-01 - 1994-05, MSCI ACWI IMI 1994-06 – 2002-05, MSCI ACWI FM IMI 2002-06 – idag. Syftet med blandningen av index är att ge den mest rättvisande bilden av utvecklingen på den bredaste, investeringsbara definitionen av den globala aktiemarknaden sedan 1 januari 1970. ↩︎Svenska statsobligationsmarknaden i SEK, brutto:

Waldenström långränteindex 1970-01 – 2005-04, OMRX T-Bond 2005-05 – 2007-10, OMRX T-Bond 5+ 2007-11 – idag. Syftet med blandningen av index är att ge den mest rättvisande bilden av utvecklingen på en kontinuerligt rullad placering i en lång svenska statsobligation sedan 1 januari 1970. ↩︎Levine et al. (2017) ↩︎

BBG Commodity Index TR SEK, 2021 ↩︎