Kommer du ihåg pirret i magen inför det första skoldiskot?

Dagen innan kanske du, precis som jag, stod framför spegeln och övade på vad du skulle säga för att bjuda upp din hemliga kärlek så fort rätt låt spelade. 💘

Dagen D följer. Doften av för mycket parfym. Rödrosiga kinder och svettiga händer. Saft och popcorn. Backstreet Boys flödar ur högtalarna – eller kanske Madonna eller Justin Bieber om du är av en annan årgång.

Men låten som min väl inövade inbjudan ska passa till – Unbreak My Heart av Toni Braxton så klart – den kommer aldrig. Till slut klarar jag inte av att vänta längre. I ett nervöst känslosvall så väller orden ur mig och till min tilltänkta, trots att de inte passar in.

Leveransen är precis så dålig som du kan föreställa dig, och ett motsvarande pinsamt försök till tryckare följer – fast ackompanjerat av MC Hammer istället för Tonis romantiska toner. Händerna är som limmade på min danspartners axlar, och låten påminner mig om att de nog även bör förbli där. Can’t touch this.

Adjö, kära liv! 👋 💀

Idag, tillsynes livstider senare, förstår jag lite bättre varför det blev så där (utöver ren och skär nervositet så klart). Anledningen finns att finna i den psykologiska fallgropen ”sunk cost”; vår ovilja att ändra på saker som vi lagt ner tid, energi och pengar på. (Som dessvärre saknar en bra översättning till svenska.)

Denna fallgrop har en stor påverkan på våra liv – inklusive hur väl vi lyckas spara och investera. Följ med, så lär vi oss mer.

Sunk cost for dummies

Definitionen av ”sunk cost” är en kostnad som vi haft och aldrig kan få tillbaka. Det kan vara en pryl du köpt som du varken kan lämna tillbaka eller sälja vidare (utan att göra en förlust). Men det måste inte vara i form av pengar, utan kan precis lika väl vara tid eller energi som vi lagt ner på något.

På grund av att det inte går att få tillbaka pengarna så ska kostnaden – logiskt – inte få spela roll i våra framtida beslut. Men här infinner sig den psykologiska fallgropen.

Vetskapen om att vi inte kan få tillbaka denna ”investering” får det nämligen att bli precis tvärtom: Det blir mer troligt att vi fortsätter precis som planerat – även när vi vet om att det är fel beslut!

I mitt kanske något tafatta exempel, den där diskokvällen för länge sedan, var jag ”investerad” i att få säga den dansinbjudan jag lagt så mycket energi på att öva in. Det fick mig att fortsätta på utsatt bana, utan att inse att jag hade kunnat göra något annat istället.

Nu kan vi byta ut diskodansen mot investeringar för att få ett ännu bättre exempel.

Säg att du investerar pengar i en aktie. Den går bra först, men faller sedan mycket i värde. Du läser på lite och förstår att det nog inte var en särskilt klok investering. Du lär dig samtidigt att det finns bättre alternativ; en bred portfölj med indexfonder. Ändå behåller du din förlustaffär, i en förhoppning om att det ska vända. Sunk cost-fallgropen har drabbat dig!

(⚠️ Viktigt: Notera att det INTE innebär att man ska sälja sina investeringar bara för att de är på minus! Absolut inte. Alla investeringar är på minus till och från, oavsett om de är bra eller inte. Den viktiga poängen ovan är istället att det tydligt fanns bättre alternativ, men att man ändå inte byter. Det på grund av att den förlust man tagit ”binder” en till förlustaffären, och till en blind förhoppning att den ska hamna på plus igen.)

Sunk cost innebär alltså att vi fortsätter med det vi investerat i, även om situationen förändrats och det finns nya bättre alternativ.

Egentligen är det ironiskt, för det vi gjort tidigare (och hur det gått) är där och då inte alls viktigt för vårt framtida sparande. Det som betyder något är istället vad vi gör här och nu – vad vi gjort tidigare och hur det gått är ju sunk cost!

Det kan vara jobbigt att inse, men kanske också lite befriande. En möjlighet att släppa allt gammalt känslobagage, nollställa och fundera över hur du vill lägga upp saker framåt istället. Och det kan göra stor skillnad för vad ditt sparande blir i framtiden, vilket i slutändan ändå är det som betyder något.

Exempel från böcker till flygplan

Sunk cost-fallgropen går att finna i fler delar av våra liv. Har du någon gång börjat läsa en bok eller tittat på en film och sedan känt dig ”tvingad” att läsa eller titta klart, trots att du sedan länge förlorat intresset? Det är sunk cost som spökar igen.

Eller i en mycket större skala: Minns du Concorde-flygplanen? 🛩️

Concorde var ett brittiskt-franskt samarbete som kom igång 1962 för att ta fram världens första civila passagerarflygplan med överljudshastighet (militären hade flugit med överljudshastighet sedan mitten av 1950-talet).

Även om utvecklingskostnaderna skenade redan tidigt i projektet fortsatte britterna och fransoserna att ösa in pengar, för att det som redan investerats inte skulle ”gå till spillo”. Det ledde till ännu större förluster. Planen togs till slut ur användning 2003 för att projektet inte längre var ekonomiskt försvarbart. Det hade någon med förståelse för sunk cost-fallgropen kunnat sätta stopp för redan på 60-talet…

Ofta känner vi också skam eller skuld när vi tvingas inse att tidigare vägval kanske inte var de bästa. Problemet blir att känslorna kan hamna i vägen för nästa steg och göra att vi fortsätter på den inslagna vägen, mot bättre vetande.

Våra tre antagonister gör entré

På Opti tittar vi på hur sunk cost påverkar oss i vårt sparande och investeringar, och vad vi kan göra för att hjälpa alla som använder oss till bättre beslut. Vi brukar dela upp sunk cost i tre olika underkategorier. Låt oss börja med den klassiska.

😈 Den Onde är närmast vad vi pratat om hittills, dvs en dålig investering där förlusten man gjort, ”kostnaden”, hindrar en från att byta till bättre alternativ. Ibland kan man till och med sätta in mer pengar i dessa dåliga investeringar, i en förhoppning om att då tjäna igen fallet och mer därtill.

Det rör ofta smala investeringar med hög risk, till exempel enskilda aktier, smala fonder eller nischade tillgångar som bitcoin.

👼 Den Gode är istället en investering man gjort som har gått bra. Man vet dock att det finns bättre alternativ, sådana som har en bättre sannolikhet att gå bra på sikt. Men att man ligger på plus binder en lite ironiskt till investeringen, och blir ett hinder mot att byta till bättre alternativ. Tänk om min nya investering går minus!

Ett annat exempel kan vara att samma investering ligger på en vanlig gammal värdepappersdepå. Man vet om att ett ISK-konto bör vara bättre långsiktigt ur skatteperspektiv, men drar sig för att byta då man skulle få en vinstskatt att betala nu. Men genom att inte byta skjuter man ändå bara upp frågan – och får troligen ännu mer skatt att betala senare. Samma exempel gäller även om man inte ens vill byta till ISK, men har en onödigt dyr fond som man drar sig för att byta mot något billigare, på grund av samma vinstskatt.

🤡 Den Fule är när känslor av skam eller skuld även börjar komma ur medvetenheten om de dåliga (investerings)beslut man gjort. Man vill inte prata med andra om det. Och man blir ännu mer trolig att hålla fast i det dåliga beslutet då skulden/skammen i alla fall skulle släppa om investeringen bara kom upp på plus igen.

Sunk cost-fallgropen kan alltså drabba oss både när investeringar vi gjort gått bra och dåligt. I båda fallen får vi svårare att släppa valet vi gjort. Vi är mest investerade i beslutet – inte i resultatet.

Vi navigerar mot framtiden med hjälp av vad som syns i backspegeln, inte i framrutan.

Obekvämt exempel

Ett exempel på sunk cost, men nu med Den Onde som skådespelare, kommer från mig själv.

Av någon jäkla anledning hade jag runt 2012 köpt aktier i ett kanadensiskt gruvbolag. För att fortsätta på månadens populärkulturella meta-tema så får väl Maggio sammanfatta vad som hände: ”Det började bra men sen efter nån dag försvann all avkastning och den bleknade”. Det vände alltså till att gå riktigt dåligt. Och det var aldrig en bra idé till att börja med att ta en sådan hög, smal risk med en lite för stor del av mina surt förvärvade besparingar.

Sen blev det värre. När fallet aldrig återhämtade sig som jag trodde (läs: blint hoppades) utan bara fortsatte ner, då började jag skämmas för att någon skulle få reda på vad som hänt… Den Fule hade gjort entré i mitt sparande, och likt emotionellt damm hindrade han mig från att se vad som var rätt beslut för min framtida ekonomi.

Överlista dig själv!

Som vi sett kan sunk cost-fallgropen ställa till en del trubbel för oss, och för vår ekonomi. Men det finns också knep vi kan ta till för att rätta historiska misstag, och undvika dem framöver.

Ett sätt att utvärdera ditt nuvarande sparande är att föreställa dig att du … inte har det. Du är istället intresserad av att börja spara, på det sätt forskningen visar ger störst möjligheter till god avkastning på lång sikt. Hur hade ditt sparande då sett ut, om du fick börja om på noll? Hade du valt att lägga pengarna i samma fonder, aktier eller andra innehav som du har idag?

Svarar du nej på frågan ovan är din portfölj sannolikt färgad av sunk cost-effekten. Men i svaret finner du också lösningen; gör om, gör rätt! Sälj den där nischfonden som gått dåligt, eller de svenska aktierna som du haft i en evighet. Investera pengarna i den breda portfölj som forskningen säger att du borde ha, med den risknivå som faktiskt passar dig och din ekonomi.

Att ha fel risknivå är ett vanligt sätt att råka snubbla ner i fallgropen på. Genom att ta för hög risk kan förlusterna göra att vi drabbas av Den Onde eller Den Fule. Och genom att ta för låg risk riskerar vi att missa eventuell avkastning. I båda fallen är det känslorna som styr, och det är det vi måste komma bort ifrån.

Ett sätt att koppla bort känslorna är att låta någon annan ge svaret. Att använda tekniska hjälpmedel kan leda till att vi får lättare att distansera oss från våra känslor. Som exempel kan man testa rådgivningen i Opti för att se vilken risknivå som vår teknik föreslår passar ditt sinne och ekonomi, eller prata med någon traditionell rådgivare på banken som gör ett liknande jobb.

Vi kan även undvika att vara känslostyrda genom att minimera antalet beslut vi måste fatta. En person som varje månad tittar på börserna för att fatta beslut om hon ska investera mer just denna månad skulle till exempel tjäna på att bara öka på sitt månadssparande. Mer pengar lär investeras totalt, och timingen blir mer rätt. Dessutom uppnår hon det genom att en gång fatta ett beslut – vad skönt!

Marknaderna i augusti

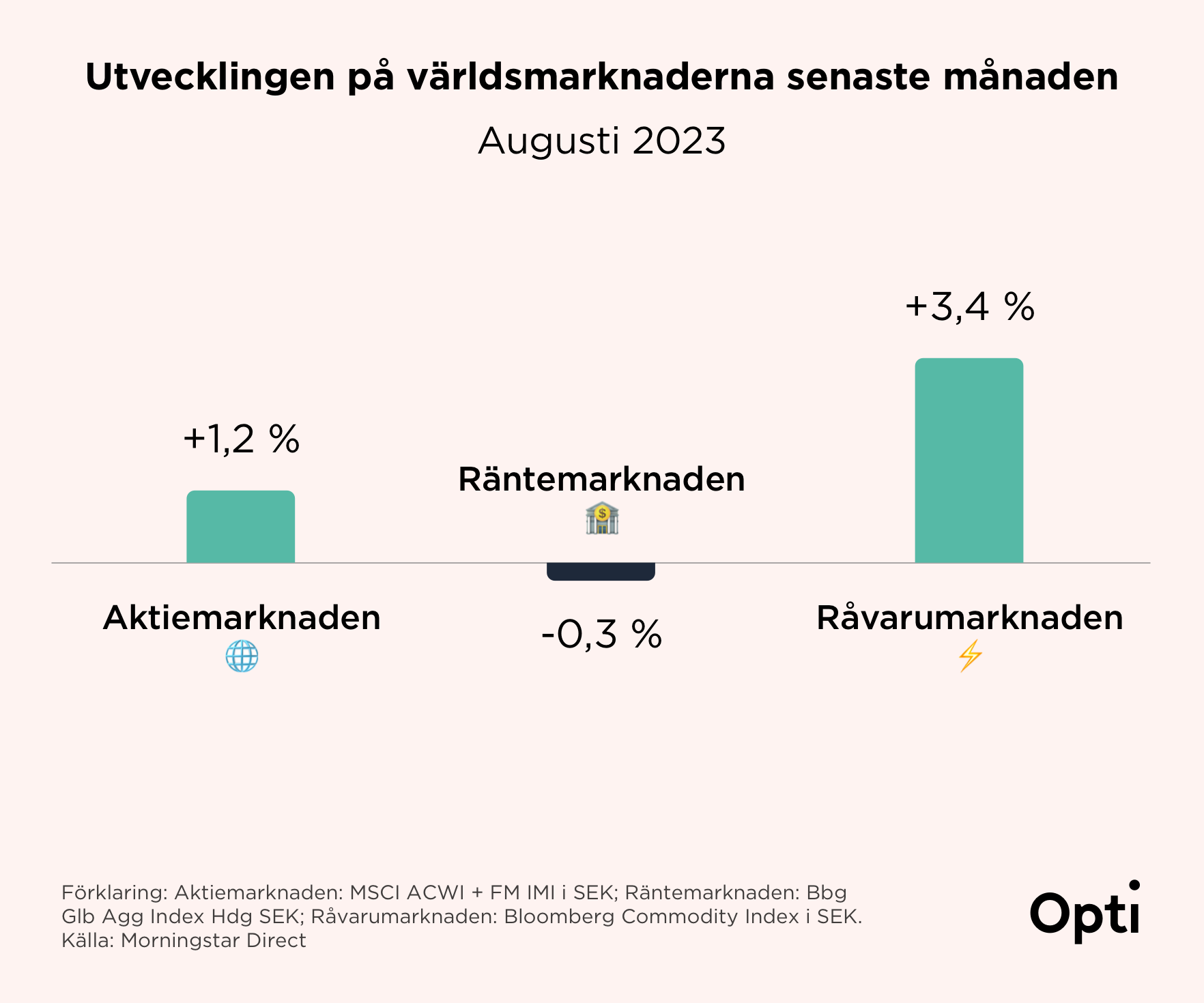

Vi tar oss ut från våra hjärnor en stund för att ta reda på vad som hände på marknaderna i augusti.

Precis som på väderfronten har högtrycket lyst med sin frånvaro i ekonomin i augusti. Den svaga svenska kronan pratas det mycket om och det är tydligt att den ger avtryck både när vi är ute och reser i världen men också i vårt sparande. Kanske inte så kul i plånboken på semestern utomlands, men desto bättre för vårt sparande i utländska fonder som tack vare valutaeffekten blivit värda relativt mer, mätt i svenska kronor.

Aktiemarknaden var upp +1,2 % under månaden och det var framförallt globala aktier som bidrog positivt till den utvecklingen (vilket delvis förklaras av valutaeffekten vi precis nämnde). Svenska aktier, globala småbolag och räntor drog ner utvecklingen medan råvarumarknaden steg under månaden (även råvaror fick hjälp uppåt av valutaeffekten).

Den stora frågan framåt är hur inflationen utvecklas under hösten. Förhoppningen är att den sjunker tillbaka, men det finns oro för att den ska bita sig fast. De närmsta månaderna får vi svaret.

Månadens siffror speglas i Opti-portföljerna som gick upp. Skönt med en uppgång! Men tänk på att det också kommer att komma månader när vi landar på minus. För precis som vanligt går marknaderna både upp och ner på kort sikt. Men det fina är att ju längre vi sparar, desto större blir sannolikheten för att ligga på plus – och hur mycket ökar bara med tiden.

Opti 3 (låg risk): +0,1 % (+6,4 % i år)

Opti 9 (hög risk): +1,2 % (+15,4 % i år)

Det är framtiden som betyder något

Vad hände då med mina kanadensiska katastrofaktier? En dag hade jag helt enkelt fått nog. Jag skämdes inte ens längre, jag hade bara ledsnat. Jag sålde dem samma dag och köpte en bred, global aktieindexfond för pengarna (detta var innan Opti fanns). Det var jobbigt just då, men kändes snabbt mycket bättre.

Varje dag är en ny chans. När vi slår upp ögonen på morgonen har vi alla möjligheter att göra om, och göra rätt.

Men du och jag är människor, inte robotar. Tack och lov! Och som de människor vi är kommer vi påverkas av våra känslor. Ibland hjälper de till, ibland hade det varit lättare att vara utan dem.

Hur ser ditt sparande ut idag? Om du fick börja om helt. Borde du byta bort dina gamla dyra fonder, diversifiera din portfölj eller kanske bara spara lite mer varje månad?

För sunk costs är kostnader, pengar, som inte kommer tillbaka. De är borta, oavsett hur du väljer att agera härnäst. Titta framåt istället för i backspegeln. Nu har du möjlighet att göra rätt och njuta av resultatet varje dag, från och med nu.

Framtiden, den är din!

Mvh,

Jonas, Ann och hela Opti-teamet

Som vanligt ska vi komma ihåg att historisk värdeökning inte är en garanti för framtida värdeökning. Fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka samma belopp som du satte in.