Nyhet! Vill du lyssna på månadsbrevet som podd istället? Klicka här för 25 minuter lugnt prat om månadens (tidlösa) insikter.

Jag läste någonstans att för en treåring känns tre veckor som ett år. Då förstår man varför barnen tyckte att det kändes långt till julafton. 🎄

För mig är känslan stundtals den omvända, ett år känns som tre veckor. Jag vaknade i januari, blinkade, och befann mig i december igen.

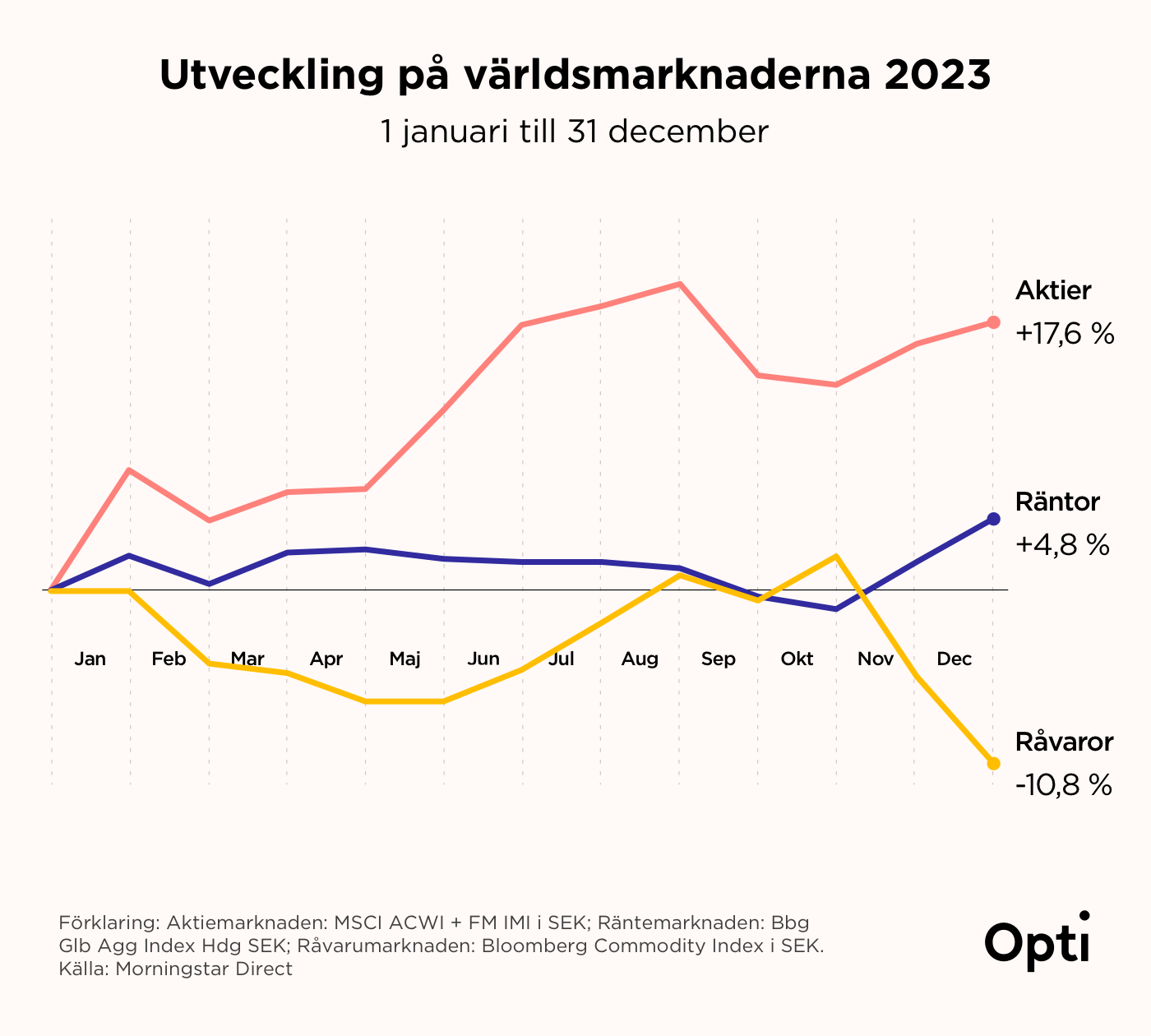

Och ändå rymmer de där tre veckorna en oändlighet. För 2023 har, som livet ofta gör, bjudit på en berg-och-dalbana – i alla fall i världsekonomin. Något som varit desto mer stabilt är Opti-portföljerna, som inte svänger på samma sätt som marknaderna utan haft en lugnare seglats genom året.

Opti-portföljerna har under 2023 levererat precis det de är designade för att göra: en jämn och stabil avkastning som låter oss sova gott om natten.

Opti 3: +7,1 %

Opti 9: +12,5 %

Om vi håller oss till vad som hänt i ekonomin, och om jag var tvungen att välja ut bara en sak, så skulle inflationen få symbolisera året som gått. Att inflationen i USA, Sverige och många andra länder nu så här mot slutet av året verkligen lugnat ner sig är goda nyheter inför 2024. Men mer om det senare.

Låt oss färdas ”tre veckor” tillbaka i tiden, till januari 2023. För att sedan röra oss framåt genom året som gått.

Amerikanska börsen har sin bästa start sedan 1999

Även om ekonomin inte var speciellt munter i januari – de rörliga boräntorna hade gått från ett snitt på 1,4 % i december 2021 till 3,3 % i december 2022, och inflationen steg snabbt – så var marknaderna som vanligt framåtblickande. I luften låg nämligen förhoppningar om en relativt snabb vändning, vilket fick börserna att starta året med ett glädjeskutt.

🔮 Ett klassiskt exempel alltså på hur marknaderna alltid ligger steget före det som händer här och nu, i den verkliga ekonomin.

Glödhet inflation i februari

Ja, och så var det ju det där med inflationen. När inflationstakten är hög påverkas både aktier och obligationer (det vi brukar kalla räntemarknaden) negativt, på samma sätt.

I februari kunde vi konstatera att precis det här hade inträffat, och att aktier och obligationer rörde sig åt samma håll. Vi kunde också konstatera att den här situationen är en av anledningarna till att vi även inkluderar råvaror i alla portföljer.

⏳Att sprida ut riskerna, diversifiera, ger ökad stabilitet i portföljen och bättre förväntad avkastning. Det stämde både år 1923 och 2023. Och lär göra det år 2123 med…

Söndag den 19 mars

Credit Suisse kraschar! 🇨🇭

Den schweiziska banken Credit Suisse (med anor från 1800-talet och 50 000 anställda) går inte längre att rädda. Det blir en annan schweizisk bank, UBS, som tar över. Credit Suisse räknades som en globalt systemrelevant bank (läs: ”viktig” på vanlig svenska) så kollapsen genererar naturligtvis spaltmeter skriverier i tidningarna världen över. Hur stora är förlusterna? Vem är ansvarig för vad?

Men den viktigaste lärdomen vi tar med oss är kanske hur snabbt kraschen löstes utan att det blev någon större grej för det globala banksystemet.

Det verkar som att de åtgärder som genomfördes efter finanskrisen 2008 har bidragit till ett stabilare banksystem. Credit Suisse-kraschen är tråkiga nyheter för många, men på sätt och vis ändå goda nyheter för oss vanliga sparare runt om i världen; Systemet håller.

Och en liten spaning – vi börjar se tecken på att inflationen är på väg ner i Europa. I Spanien sjönk inflationen till 3,3 procent i slutet av mars.

⭐ Även om media ofta vill belysa negativa händelser i de finansiella systemen så skulle vi påstå att stabiliteten har ökat i ett långt perspektiv. Visserligen rör sig pengarna snabbare idag än för hundra år sedan. Men vi har samtidigt fått mycket striktare regler för banksystemet, vilka väger ännu tyngre för stabiliteten.

Alla blickar på centralbankerna i april

Vad pågår i huvudena just nu på all världens centralbanksdirektörer? Vad tänker de på när de vaknar om natten? För det är dem vi lyssnar och tittar på. April är här och allt står och väger. Hur länge, och hur mycket ska räntan höjas?

Centralbankernas vägval påverkar ekonomin på olika sätt, och – viktigt – med olika fördröjning.

En höjning av styrräntan (eller en tro på att en höjning kommer) skapar direkt en ”skrämseleffekt”. Bostadspriser går ner, aktier faller. Och på längre sikt påverkas våra kostnader i vardagen, både hushållens och företagens lånekostnader går upp.

Ju längre tid räntorna är höga, desto starkare blir den här fördröjda effekten. Att Riksbanken (tillsammans med amerikanska FED och många andra centralbanker) höjer räntan i april är alltså intressant här och nu, men framförallt på lite sikt. Hur mycket kommer vi att kunna spara, och hur ska vi få hushållsekonomin att gå ihop?

Dagen blev den 25:e april, och så kom då ytterligare en räntehöjning med 0,5 procent från Riksbanken. Ny styrränta blev 3,5 procent. Mycket att fundera på framåt, både för svenska hushåll och centralbanksdirektörer.

⏱ Tron på hur centralbankerna kommer ändra styrräntan påverkar börser och annat redan innan förändringen skett. Om förändringen överraskar får vi nya rörelser när den väl sker. Men den stora verkliga påverkan på ekonomin kommer först långt senare.

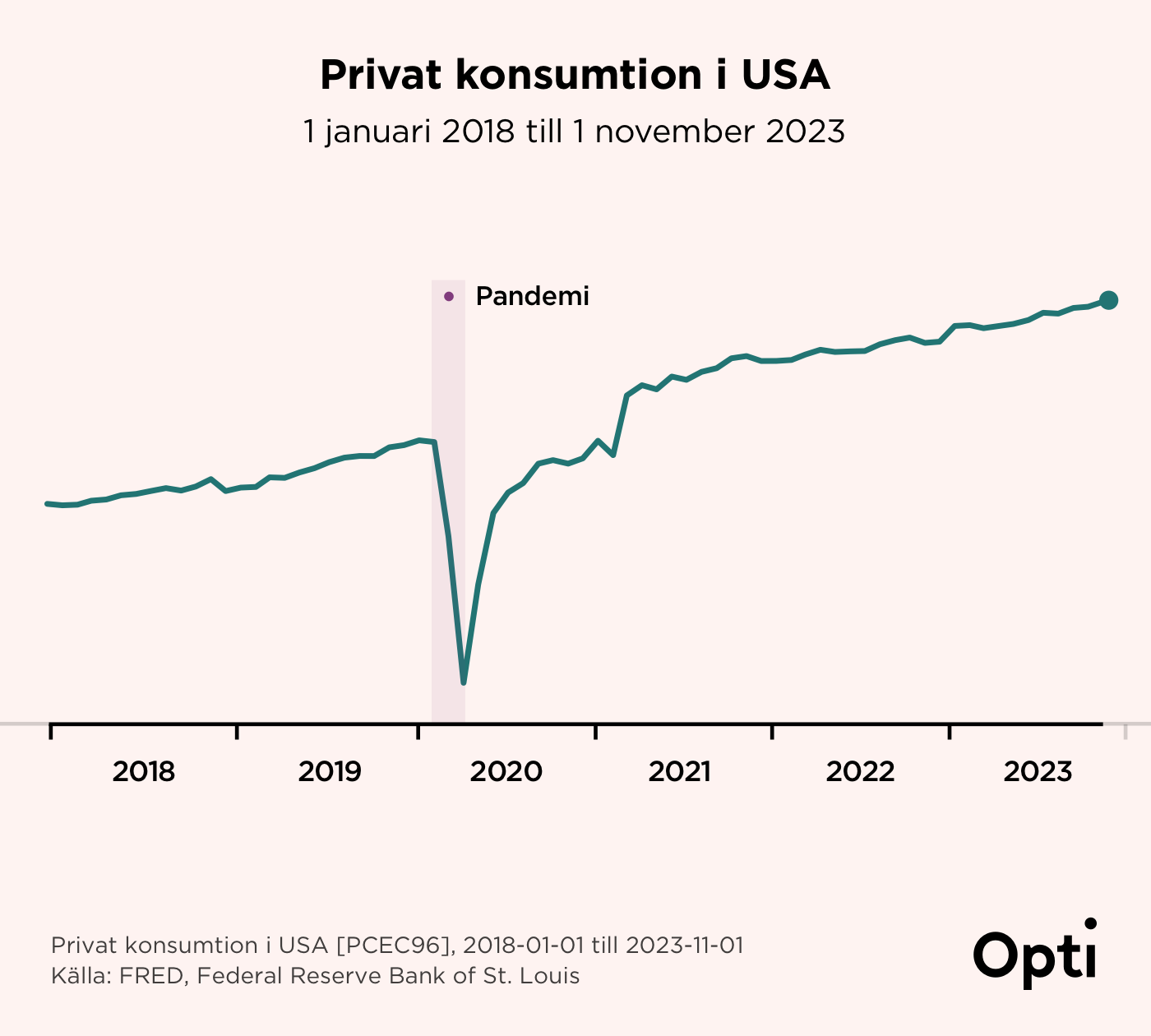

Konsumtionen tuffar på i maj

Några som kör på mer eller mindre som vanligt är amerikanerna, som fortsätter shoppa. Den privata konsumtionen i USA var högre i några månader in i 2023 än vid årsskiftet. Och det är goda nyheter för oss! USA är världsekonomins tillväxtmotor. Amerikanerna köper 70 procent av allt företagen i USA tillverkar under ett år, och är dessutom slutkunder för företag i många andra länder. USA är både Tysklands och Kinas största exportmarknad.

Men hur kan amerikanerna upprätthålla shoppandet, samtidigt som räntorna och priserna stigit? En gissning är att hushållen delvis betalat för shoppandet med högre löner – och med sparpengar som samlats på hög under pandemin.

Ser du dippen i konsumtion i diagrammet nedan? All den där icke-konsumtionen under pandemin har kanske tagits ikapp nu?

🐢 Ett sparande idag ger (större) möjligheter i framtiden.

Skuldtaket närmar sig under sommaren

Samtidigt som de amerikanska hushållen fortsätter konsumera, så kryper skuldtaket allt närmare för landet USA. (Skuldtaket är den maximala summa pengar USA får låna enligt lag. I juni 2023 var det taket 31,4 biljoner USD. Det innebar att man ”bara” kunde låna 100 miljarder USD till innan man slog i taket.)

Landet USA gör av med mer pengar än det tjänar. Så har det varit i princip varje år sedan början av 1970-talet. 2022 var underskottet ungefär 1,4 biljoner USD. När ett land gör av med mer pengar än det tjänar står man inför tre val:

💰 Öka skatterna

💵 Trycka pengar

🏦 Låna pengar

De allra flesta utvecklade stater väljer alternativ 3 – låna pengar. Så även USA. Och den vägen har de valt under riktigt många år, vilket gjort att de har byggt upp en gigantisk statsskuld på ca 31,5 biljoner USD (60 x Sveriges BNP).

För att USA ska ha råd att fortsätta spendera pengar (vilket bland annat betyder betala ränta på skulden) behöver skuldtaket höjas. Annars tar pengarna slut. Vissa prognoser säger att pengarna är slut redan i augusti, men det är omöjligt att veta exakt dag då matematiken är krånglig. Om man missar en räntebetalning klassas det som en kredithändelse. En kredithändelse för USA vore en katastrof.

Men allt det här vet politikerna och ingen vill vara den som utlöser en kris i det globala finansiella systemet. Så i inledningen av juni kunde republikaner och demokrater äntligen komma överens, puh. Nu är skuldtaket tillfälligt borta, fram till januari 2025 (efter presidentvalet).

🧮 Och så lite statistik: Sedan 1960 har skuldtaket höjts 78 gånger. Den här höjningen blev alltså den 79:e.

Dags för halvårsavstämning

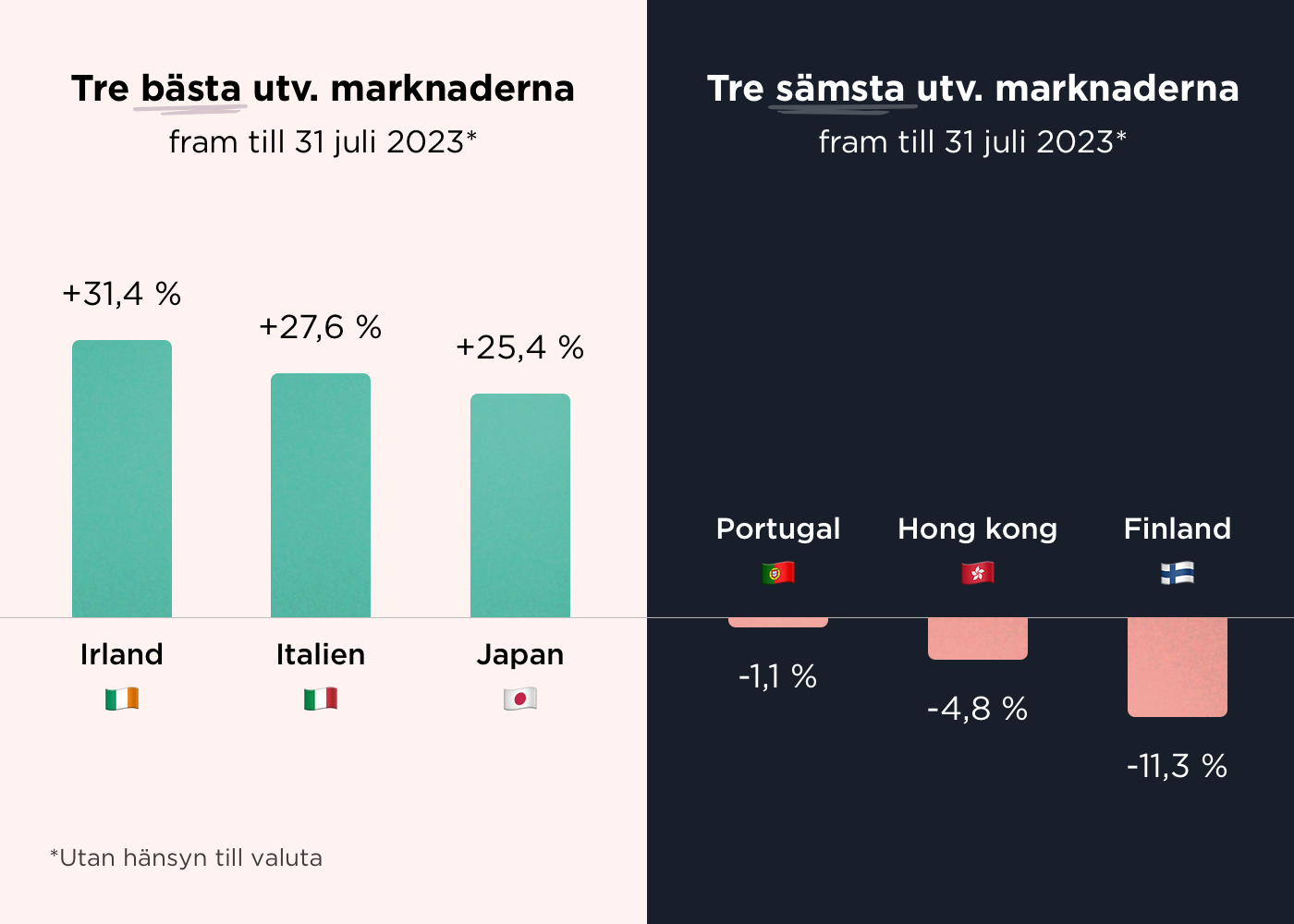

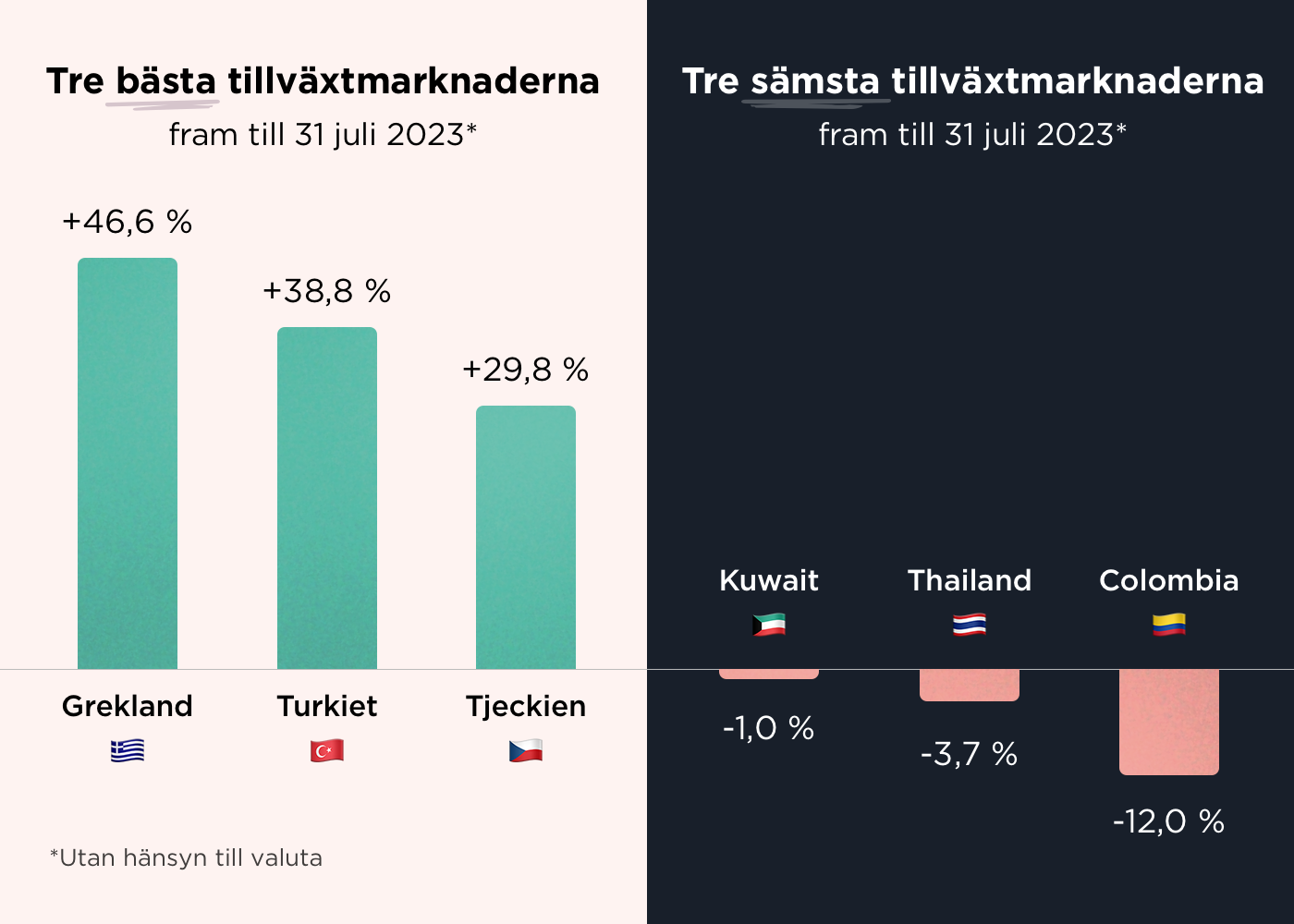

Halvvägs genom 2023 roar vi oss med att ta en titt på hur det gått på marknaderna hittills.

🎰 Det finns alltid börser som gått bättre – och sämre – än den svenska. Men att försöka pricka dessa är lotto. Faktiskt lika mycket lotto som att äga massa svenska aktier, i en tro på att just vår lilla marknad kommer att gå bäst i år… Våra sparpengar ska investeras sunt, inte ”satsas”. På sikt ger ett globalt aktieindex mest avkastning för den risk man tar, och en mer stabil avkastning från år till år.

Och hur går det här hemma? 🇸🇪

Sommaren går mot sitt slut och Sveriges ekonomi är nu ungefär 0,3 procent mindre än vid årsskiftet. Efterfrågan i ekonomin har minskat, som en direkt följd av räntehöjningarna.

Men allt är inte grått - utlänningarna fortsätter fortfarande köpa svenskt - exporten går som tåget, och handelsbalansen förbättras, vilket bidrar positivt till Sveriges ekonomi. Kanske passar man på att köpa mera Volvo och Astra Zeneca-tabletter när kronan är svag.

💱 Om ett lands valuta försvagas så blir det billigare att köpa den valutan – och därmed även saker som produceras i landet och som köps för den svagare valutan i fråga – för länder med starkare valutor.

1 på 250 års nedgång

Det har flugit lite under radarn, men faktum är att 2023 hittills (nu är vi i oktober) varit det sämsta året (-30 %) för den amerikanska räntemarknaden i historien. (Den amerikanska räntemarknaden är den största i världen, och ett stort innehav i framförallt lågriskportföljerna.)

Det har inträffat värre nedgångar i andra länder tidigare. Men de har varit ovanliga och orsakats av revolutioner, krigsförluster och hyperinflation (Frankrike, Tyskland respektive Japan) till exempel.

Räntemarknaden har gått igenom en 1 på 250 års nedgång och är nu historiskt lågt värderad. För varje dag som de långa räntorna stiger nu, blir obligationer (räntemarknaden) mer och mer attraktiva eftersom avkastningen ökar i relation till den inbromsande ekonomin.

Ett historiskt dåligt år på räntemarknaden bör alltså innebära ett betydligt bättre påföljande år. Det kan bli bra med andra ord - Du som sparar i en lågriskportfölj hos oss - ge inte upp 🙂

🎭 Stora fall följs så gott som alltid av större uppgångar (som i regel är mer utdragna). När man talar om detta tänker man oftast på aktiemarknaderna, men det gäller även för andra typer av tillgångar.

Sverige är i recession

Sveriges BNP minskade med -0,3 % i det tredje kvartalet. Och det är bra. Eller bra och bra, att det går dåligt för företagen och att arbetslösheten också börjat öka är förstås aldrig bra.

Men det är bättre än alternativet. För kom ihåg: Den stora utmaningen under 2023 är inflationen. Att få ner den har varit prioriterat: Ingen vill ha en långvarigt hög inflation, det har historien lärt oss. Och när räntorna går upp, då blir det per automatik tuffare i ekonomin. Det är priset vi betalar nu. ”Belöningen” kommer senare.

🌱 När vi återtagit kontrollen över inflationen och arbetat oss igenom perioden med höga räntor, arbetslöshet och allmän deppighet väntar återigen den andra sidan av myntet. Goda tider. Allt går i cykler.

Vad väntar runt hörnet?

Vi närmar oss slutet av inflationens år. Och det ser ut som att vinden har vänt. Vi började året med en inflationstakt om 11,7 %, och i november var vi nere på 5,8 % .

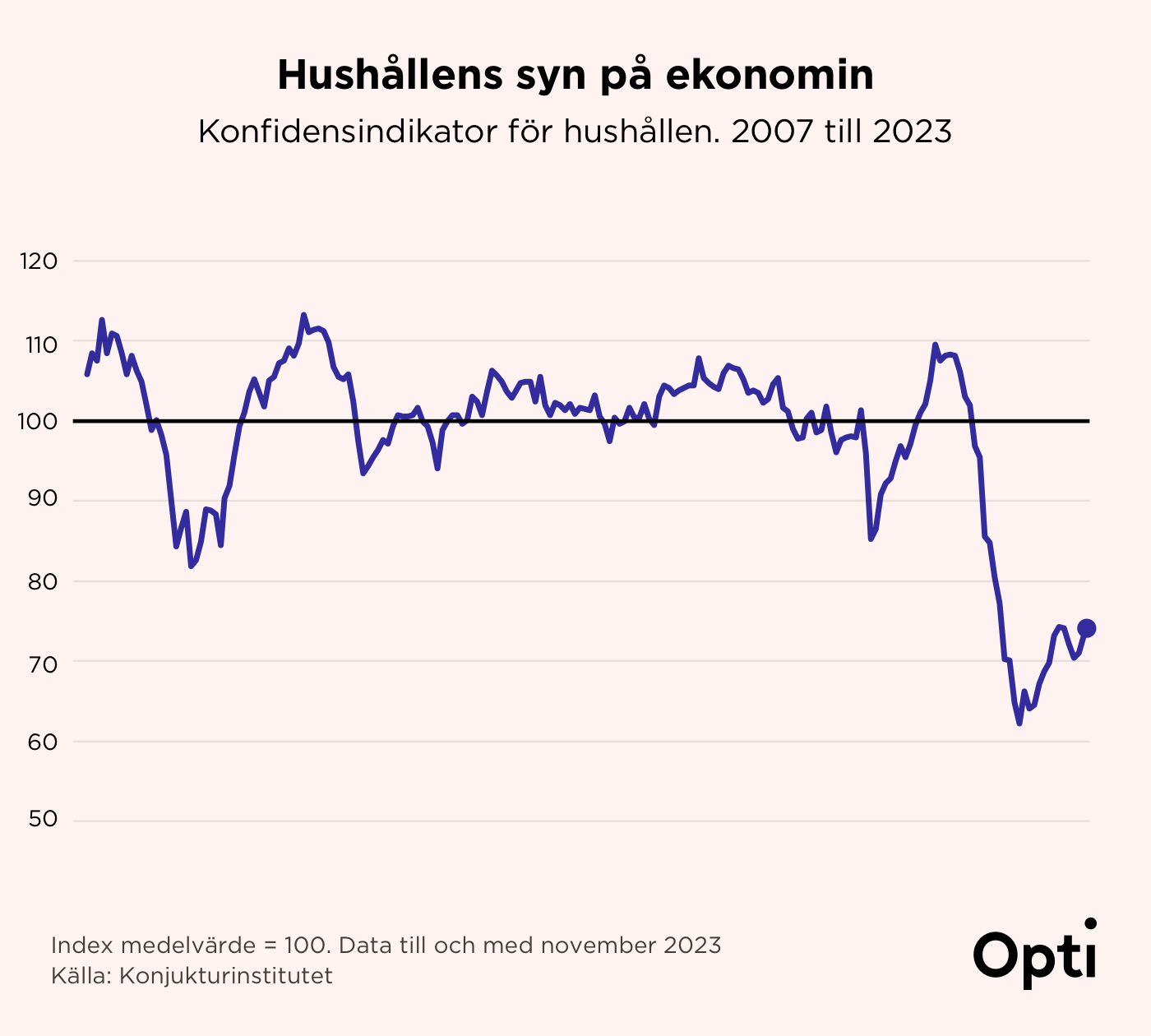

Hushållens syn på sin egen och den svenska ekonomin har varit nere i botten och vänt, vilket vi kan se i grafen här under. Synen på ekonomin är visserligen historiskt låg, men hushållen har så smått börjat känna hopp om framtiden igen. Och Konjunkturinstitutet spår att den svenska ekonomin börjar växa igen under nästa år.

De allra värsta kostnadsökningarna har vi sannolikt bakom oss, kanske kan till och med boendekostnaderna börja falla lite nästa år.

Vad kommer vi att kalla 2024 när ”tre veckor” återigen passerat, och det är dags att blicka tillbaka? Det kan bli året då den privatekonomiska torktumlaren lugnade ner sig och vardagen blivit lite enklare att få ihop.

Oavsett vad som sker, så vet du var Opti kommer att finnas; Här, för dig och din ekonomi. Med stundtals välbehövligt perspektiv i ena handen, konkreta tips i den andra, och lugn i sinnet.

Vi ser fram emot ännu ett år tillsammans,

Jonas, Ann & hela Opti-teamet

Som vanligt ska vi komma ihåg att historisk värdeökning inte är en garanti för framtida värdeökning. Fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka samma belopp som du satte in.