Häromdagen, mer exakt den 3 februari 2016, så släppte Finansinspektionen (FI) sin rapport ”Ett nödvändigt steg mot en bättre sparmarknad” där de föreslår ett brett förbud mot provisioner vid finansiell rådgivning. Varför gör de detta, och vad tros effekterna bli? Läs vidare för en översikt av vad FI skriver samt våra åsikter om det, och om du tycker 2 000 ord känns lite saftigt så börja med sammanfattningen. Och om du enbart vill läsa våra reflektioner och åsikter om förslaget så finner du dem i nästa bloggpost.

I kort? Ett bra, stort steg i rätt riktning.

Sammanfattning

Idag får så gott som alla finansiella rådgivare betalt i form av provision. Det innebär att du inte betalar för rådgivningen men att t.ex. ett fondbolag istället betalar rådgivaren när denne säljer in bolagets fonder. Storleken på denna provision beror i hög grad på hur dyr den rekommenderade fonden är. Resultatet blir därmed att rådgivaren har incitament att rekommendera dyrare fonder, för det ger hen mer pengar i fickan.

Så vad har detta lett till? Här är FI stenhårda: Provisionsersättning vid rådgivning har gett ett sämre fondutbud då detta inte regleras av konsumentmakt i samma omfattning som andra typer av produkter, det p.g.a att provisionen ger rådgivare ett incitament att inte hjälpa kunden se och förstå billigare produkter. Bland annat bedömer de att indexfonder ännu inte fått det genomslag de förtjänar. Och inte nog med det, själva rådgivningen anses inte bara vara dyr utan till och med sämre än när spararen själv väljer fonder. FI går så långt som att kalla detta för ett ”grundläggande marknadsmisslyckande”.

Så vad är lösningen? Här är FI istället glasklara: Inför ett brett förbud mot provision vid finansiell rådgivning. Med andra ord kommer din rådgivare inte kunna få betalt från ett fondbolag för att sälja dig deras fond. Det ska leda till att rådgivaren inte har ekonomiska incitament att sälja dig en fond över en annan (och speciellt inte dyrare fonder som hen hade tjänat mer på). Istället ska hen kunna göra vad hen tror är bäst för dig, och behöver följaktligen även ta betalt från dig. Och förhoppningen är att du därför bättre kommer förstå både vad du köper och vad du betalar, och fatta beslut därefter. Liknande lagstiftning har införts i Storbritannien och Nederländerna och det ska enligt FI ha haft önskad effekt. (Det bör förtydligas att förslaget enbart ser ut att röra provision i samband med rådgivning. Rena återförsäljare som inte bedriver rådgivning, till exempel Nordnet och Avanza, kan fortsätta ta en provision vid försäljningen. Det ser vi dock inga konstigheter med.)

Yay, order restored – kanske.

Det är förslaget in a nutshell. Vi på Opti är mycket positiva men då är vi rimligtvis också partiska, för målet med Opti har ju alltid varit att erbjuda oberoende rådgivning till alla. Ett sådant här stort initiativ känns dock som att det kan ge den grogrund som behövs till såväl stora som små aktörer som vill vara oberoende men som utan ett förbud skulle ha svårt att förklara varför dom kostar pengar medan andra (provisionsdrivna) rådgivare inte gör det.

Det kan innebära en stor förändring av den finansiella industrin. Synsättet bör dock vara att det inte kommer gå att försvara samma intäkter som idag, utan istället bör fokus ligga på hur kostnader kan göras mer rimliga. Det leder osökt till behov av digitalisering. Men digitalisering ska inte blandas ihop med ”döden för det personliga rådgivningsmötet, nu tar maskinerna över”. Nej, vi tror snarare att det kommer finnas en bredd av aktörer, från kundmöten till rena ”robotrådgivare” och allt däremellan. Men alla kommer behöva se över sina kostnader, och du som kund kommer få välja vilken balans mellan personligt möte och kostnad som just du föredrar (utan att det ena nödvändigtvis kommer ge dig ett bättre sparande än den andra).

Utöver denna faktasammanställning (huvudsakligen) så kan ni hitta mer av våra egna åsikter om förslaget här.

Summa summarum tar vi av oss vår hatt för Finansinspektionen som vågar lägga fram ett tydligt och stort förslag för att lösa ett av de största hoten mot din och min framtida ekonomiska trygghet. Bra jobbat.

Veckans fondmusik får därmed komma från Bob Dylan, om än inte originalet.

Översikt av FI:s rapport

Låt oss börja med en saklig genomgång av vad FI säger i sin rapport samt vilken kritik de lyfter fram och bemöter. För den intresserade rekommenderar vi fortfarande att ta en kopp kaffe (eller tre) och läsa helheten, men nedan har ni ett försök till att få ner trettio sidor till tre.

Det finns ett behov, och idag betalas detta med provisionsintäkter

FI inleder med att säga att problemen med provision inom rådgivning länge har observerats av dem och att flera studier genomförts, vilket denna rapport i hög grad är resultatet av. Studierna har visat att finansiella produkter är ofta svåra att förstå, och så även deras avgiftsstrukturer som kan bestå av flera komponenter. I regel visas avgifter även i procent snarare än kronor vilket gör dem ännu svårare att förstå, speciellt gäller hur stora effekterna blir över tid på grund av ränta-på-ränta effekten.

Givet denna komplexitet så finns det rimligen en marknad för att erbjuda rådgivning till människor som sparar i finansiella produkter, ett sparande som är såväl omfattande som viktigt för dessa personers framtida ekonomiska trygghet[1]. FI konstaterar även att de ”allra flesta aktörer som erbjuder finansiell rådgivning tar betalt i form av provision […] [det vill säga att de] får en ersättning från de företag vars produkter de ger råd om och förmedlar”, och vidgar med att provision kan ges upfront och/eller över tid och ger exempel på olika strukturer.

Så hur stor är denna ersättning? FI hänvisar till en undersökning de gjorde 2014:

En av slutsatserna var att provisionsersättningar står för en mycket stor del av intäkterna för majoriteten av dessa aktörer. Detta gäller framför allt för försäkringsförmedlare, där hela 99 procent av de totala intäkterna kommer från provisioner. Hos värdepappersbolagen varierar det mer […] men överlag visade undersökningen att provisioner är en viktig källa till intäkter även för dem.

Vidare gör FI ett enligt dem konservativt räkneexempel på hur stor provisionen kan vara vid försäkringsförmedling – 20 000 kr i provisionsintäkt upfront, följt av löpande intäkter. Vidare är storleken på provisionen i hög grad beroende på hur mycket den insålda fonden kostar, d.v.s en dyrare fond leder till högre provision[1:1].

Okej, så vi kan konstatera att det finns en marknad för finansiell rådgivning, att denna idag består av aktörer som arbetar på provision och att provisionsintäkterna kan anses vara signifikanta och i hög grad direkt beroende på fondens avgift. Men frågan kvarstår om det är ett problem?

Det har skett ett ”grundläggande marknadsmisslyckande”

FI sätter tonen för besvarandet av denna fråga med namngivningen av själva avsnittet – ”Grundläggande marknadsmisslyckande”. Bam. Behovet av bra fondprodukter och bra rådgivning är tydligt, men marknaden misslyckas på båda dessa punkter. Som ett exempel på hur fondutbudet falerar tar FI upp att bevisade lågkostnadsalternativ som indexfonder inte får den plats de annars skulle ta:

Ett exempel är att indexfonder inte fått det genomslag de borde: Det är sedan länge välbelagt inom forskningen att ytterst få aktivt förvaltade fonder slår ett jämförelseindex över längre tid och att nivån på avgifter därför är avgörande för avkastningen på sikt. Detta har dock gett begränsat avtryck på sparandemarknaden där aktivt förvaltade fonder med relativt högre avgifter dominerar medan enklare och billigare indexfonder utgör endast en mindre del.

Från detta första marknadshaveri, att efterfrågan inte påverkar utbud, så fortsätter FI med att i ännu hårdare och kristallklar ton kritisera det andra marknadshaveriet – rådgivningen. Dagens rådgivare gör nämligen inte ens vad som är bäst för deras kunder:

Problemet är dock att rådgivningen och förmedlingen på sparandemarknaden finansieras av producenterna och alltså oftast syftar till att sälja deras produkter, inte till att ge råd utifrån vad som är bäst för konsumenten. Rådgivarnas intresse är att rekommendera de produkter som ger dem mest provision […]

Vidare konstateras att ”[…]provisionsstyrd rådgivning förvärrar problemen snarare än begränsar dem. I stället för att minska konsumenternas informationsunderläge förstärker rådgivningen det.”, och att befintlig lagstiftning och övrig reglering har varit ”otillräcklig” för att tackla problemet då provisionsincitamenten ger rådgivare för starka intressekonflikter. Och rådgivning ger till och med sämre resultat än om konsumenterna själva väljer fonder:

Flera jämförelser mellan konsumenters egna placeringar och placeringar som gjorts till följd av rådgivning som präglas av den här typen av intressekonflikter visar att konsumenter oftast gör bättre val när de väljer själva.

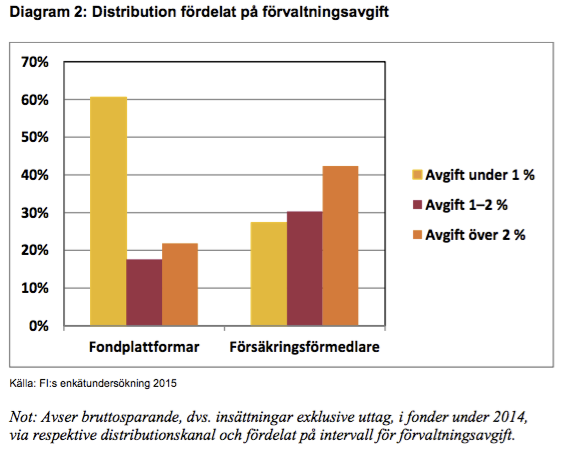

Om inte poängen redan var klar nog så förstärks den av FI:s jämförelse av vad fonderna som köps från fondplattformar respektive försäkringsförmedlare i snitt kostar – de sistnämnda är väsentligt dyrare (d.v.s rådgivare rekommenderar dyrare fonder än när kunden själv får välja):

Provisionsstyrd rådgivning höjer vidare avgifterna för kunder inte bara i form av högre fondavgifter. Andra avgifter som transaktions- och depåavgifter tenderar också att vara högre och uppskattas lågt räknat kosta svenska sparare 13 miljarder kronor per år i förlorad avkastning[1:2].

Heavy stuff.

Nog med det nattsvarta; vad krävs för att göra rådgivning bra? Ett provisionsförbud.

FI inleder med att konstatera att det nästan helt saknas verkligt oberoende rådgivare, d.v.s aktörer som bara ger råd om externa produkter och som inte tar emot några som helst provisioner (Opti är en sådan oberoende rådgivare), samt att dessa behövs. Men ”FI:s bedömning är dock att sådan oberoende rådgivning kommer att ha mycket svårt att lyckas så länge den provisionsstyrda rådgivningen finns kvar” då det helt enkelt blir för svårt för oberoende aktörer att förklara för kunder varför de måste betala hos dem men inte hos andra rådgivare (som istället tar provision). Lösningen?:

FI vill därför se ett förbud mot alla former av provisioner, vid investeringsrådgivning och portföljförvaltning och vid förmedling av livförsäkringar.

And boom goes the dynamite. Finansinspektionen föreslår helt konkret ett brett förbud mot provision vid rådgivning av finansiella produkter. Och det är en stor grej.

Erfarenheter från andra länder stärker förslaget

Som en del av sin process beskriver FI hur de tittat på Storbritannien och Nederländerna, två länder där liknande provisionsförbud införts i olika steg mellan 2012 och 2014. I båda fallen säger FI att prispressen ökat så att t.ex. fondavgifter gått ner, att mindre komplexa produkter uppkommit och att man sett ökat fokus på att erbjuda produkter som kunderna söker.

I Storbritannien har man dock även observerat att kunder upplever att priset på rådgivning nu är för högt (utan att det nödvändigtvis höjts, bara synliggjorts) och att man utreder möjligheter att erbjuda rådgivning till ett lägre pris. I högre grad digitaliserad och eventuellt automatiserad rådgivning, likt Opti, är såklart ett möjligt svar på detta.

Rom byggdes inte på ett provisionsförbud

Så vad kommer ske framöver? FI är raka med att de ser att den idag främst provisionsfinansierade industrin kommer behöva göra en hel del förändringar av allt från distribution till affärsmodeller, och att det kommer ta tid. Men trots kostnaderna så ser de att omställningen är nödvändig för att leda till större konsumentmakt ur vilken vi kommer se bättre rådgivning och sparprodukter. Och jag skulle vilja påstå att det är ett bra fokus, då jag personligen inte anser att det finns något egenvärde i att en industri ska förbli som den är (eller ens överleva). Nej det som är viktigt är värdet till kund, och det är vad som ska forma industrin – inte tvärt om.

Så låt oss erkänna att det kan bli en stor omställning, men komma ihåg att den just på grund av att den är stor även kan leda till välbehövd förändring. Det här problemet är nämligen så stort att det troligen inte kan lösas genom att ”dutta” med små, inkrementella regelförändringar.

Kritik och replik på liknande förslag

FI tar även upp vilken kritik som tidigare riktats mot förslag likt dessa.

Ingen kommer betala

Den kanske vanligast förekommande kritiken är att vi som sparar inte vill betala för rådgivning, och nu får vi iallafall den gratis. FI bemöter detta direkt och indirekt på flera ställen där essensen är att enda skillnaden är att avgifterna idag är dolda, troligen onödigt stora och snarare bidrar till en försämring:

[…] dagens rådgivning förstärker snarare än minskar konsumenternas informationsunderläge.

Så om dagens rådgivning inte har en (synlig) kostnad men försämrar, varför ska den få fortleva? Eller med andra ord: Även om något är gratis så vill du inte ha det om det är dåligt för dig.

Vi kommer få färre rådgivare och fler företag som bara säljer sina egna fonder

FI lyfter denna kritik en bit in:

Ett vanligt argument mot ett provisionsförbud är att det skulle snedvrida konkurrensen på rådgivnings- och produktmarknaderna genom att antalet aktörer skulle minska och genom att de aktörer som distribuerar sina egna produkter skulle gynnas.

FI börjar med att bemöta detta med att ett stort antal sparprodukter (till exempel fonder) inte nödvändigtvis är bra. De ger som exempel att vi idag ser mängder med liknande fonder då marknaden p.g.a provisioner inte sorterar ut liknande eller dåliga, så dagens bredd är snarare ett tecken på tidigare nämnda ”marknadsmisslyckande” än sund konkurrens. Ett provisionsförbud kommer istället förbättra situationen genom att kundernas makt ökar då de kan ifrågasätta vad och varför en viss tjänst eller produkt kostar som den gör.

Det besvarar dock inte problemet med att incitamentet för rådgivare att sälja sina egna fondprodukter ökar då de inte behöver få provision på dessa. Fi säger istället rakt ut att ”Dessa incitament kommer att finnas kvar även vid ett provisionsförbud [men] att sådana aktörer inte längre kan ge sken av att erbjuda oberoende rådgivning.” Det skulle kortsiktigt kunna stärka storbankerna men FI tror att det oavsett är första steget mot en hälsosammare marknad där kunder vet vad som köper och vad dom betalar.

Slutligen tacklar provisionsförbudet dock fortfarande inte rådgivning av försäkringsprodukter då dessa nästan uteslutande är interna och därmed inte säljs på provision. Här hänvisar istället FI till andra delar av den kommande MiFID2-kopplade lagstiftningen som kommer reglera vilka säljbonusar rådgivarna ska kunna få från företaget som de är anställda hos.

Rådgivning kommer bara finnas kvar för de förmögna

Argumentet är att ett provisionsförbud kommer minska tillgången till rådgivning för personer med en normal ekonomi till förmån för de rika, då de senare i dagsläget subventionerar rådgivningen för de förstnämnda genom provisionerna. FI kontrar med att det inte finns något stöd för att det skulle ske, då vi redan idag ser att förmögna kunder sällan återfinns hos bolag som även tar sig an de mindre förmögna. Den påstådda subventioneringen förekommer alltså inte. Två oberoende studier av Storbritanniens rådgivningsmarknad efter införande av ett provisionsförbud stärker detta.

Och ser vi till oss själva så är snarare målsättningen den motsatta; Opti riktar sig till den helt vanlige spararen, även om vi tror att våra tjänster kommer vara precis lika värdefulla för den som har förmånen att vara mer förmögen. Men däri ligger fördelen med lösningar som är i högre grad digitaliserade – vi kan ge tillgång till samma kvalitet på information och rådgivning till alla kunder oavsett hur mycket pengar det har, för kostnaderna är lägre. Digitalisering kan helt enkelt ha en demokratiserande effekt.

Mindre fondbolag kan inte distribuera sina fonder utan att ge provision

FI kontrar denna med att provision bara spelar en begränsad roll i dessa bolags distribution[1:3]:

FI:s undersökning av hur fonder distribueras visar dock att runt hälften av distributionen av fonder hos fondbolag och AIF-förvaltare som inte tillhör de stora bank- eller försäkringskoncernerna sker via distributionskanaler som påverkas i begränsad utsträckning av provisionsförbudet.

De vidgar med att ökad konkurrens bör gynna de fondbolag som faktiskt levererar bra fonder, och det är ju faktiskt bara dessa som bör få fortleva.

Avslutande ord

Damn, mighty fine job Finansinspektionen!

Fortsätt gärna till att läsa våra reflektioner, åsikter och orosmoln i nästa avsnitt (som är väsentligt kortare:).

Men vad händer nu? Vi får se! Två möjliga alternativ:

Ladies and gents, vi ses på andra sidan.

Another glorious day,

Jonas