I min mormors gamla radhus hängde det, på ovanvåningen precis när man kom upp för trappan, en tavla på en hästburen man vid en väderkvarn.

Det skulle föreställa Don Quijote, den fattige spanske adelsmannen i boken med samma namn, som så gärna ville vara riddare. Boken kom ut 1605 och blev en dundersuccé. (Månadens trivia: Författaren, Miguel Cervantes, skrev faktiskt boken medan han satt i fängelse – för att inte ha betalat sina skulder 😅.)

I ett särskilt känt avsnitt får Don Quijote syn på ett gäng väderkvarnar. Vi läser en bit:

”Lyckan är med oss, käre Sancho, ty där borta kan du se trettio eller fler av de förskräckligaste jättar som finns. Jag ämnar ge mig i strid med dem, och med det byte jag erövrar från dem ska jag grundlägga vår kommande rikedom.”

För Don Quijote ser inga väderkvarnar. I hans huvud är väderkvarnarna onda jättar – som han kaxigt tar sig an!

Det är lätt att fnissa åt Don Quijotes tokerier och dumheten i att försöka övervinna väderkvarnar i jakt på rikedom. Men finns det inte fall när vi själva gör samma sak?

Ett exempel som jag funderat på på sistone är index, och att så många investerare försöker slå dessa (i jakt på rikedom). Men är det en värdig motståndare – eller en väderkvarn? 🫢

Att försöka slå index är, som vi ofta skrivit om, rätt lönlöst. Index brukar vara breda, och har således redan spritt sina risker bättre än de flesta. För att slå index brukar man därför behöva ta mer risk – och då blir resultatet oftast motsatsen.

Det finns fler viktiga skillnader som gör det svårt att tävla med index. De slipper till exempel avgifterna som man oundvikligen drabbas av när man investerar i verkligheten. Och – kanske viktigast – ett index påverkas inte av hur vi sparare beter oss med våra egna investeringar, drivna av såväl rädsla som högmod.

Om ett index har alla dessa naturliga fördelar, är det då rätt för oss vanliga dödliga sparare att jämföra oss med det? Eller blir det en lönlös kamp som i bästa fall bara gör att vi tappar motivationen, och i sämsta fall leder till sämre, mer riskfyllda investeringar, allt i ett desperat försök att besegra väderkvarnen?

Som vi kommer se är svaret det sistnämnda. Index är varken en bra måttstock eller lärare.

Det ska vi skriva om denna månad. Vi tänkte också utforska tanken på om det kan finnas ett mer rättvist (och motiverande) ”grann-index”; tänk ett index som visar hur din granne investerar, utifrån samma förutsättningar som dig och mig snarare än någon ideal papperskonstruktion. Och vad vi kan lära oss av denna fiktiva granne – för att faktiskt kunna slå grann-indexets avkastning.

Hur gick det då för Don Quijote och hans gäng? Cliffhanger! Det får du veta i slutet av månadsbrevet.

Index: Från börsen till Big Mac

Ett index är ett praktiskt påhitt där man räknar ihop en massa siffror på liknande saker för att få ett snitt. Det gör det enkelt att följa hur något utvecklas, till exempel börsen. Och lättare att jämföra med andra saker, till exempel ens egna investeringar.

När det står i tidningen att ”Stockholmsbörsen gick upp 2 procent” då menar man oftast att snittet av alla aktier listade på börsen gick upp. Snittet är alltså indexet. 💡

Det finns massor av index. OMXS30 heter det som visar värdeutvecklingen för Stockholmsbörsens 30 mest omsatta aktier, medan indexet MSCI World följer utvecklingen på 23 av världens största aktiemarknader.

Men det kan också vara det så kallade ”Big Mac”-indexet som låter oss jämföra priser på en Big Mac i olika länder. Eller KPI, som det ofta skrivs om i media nu, som mäter inflationsutvecklingen.

Index, index, index. 📈📉🍔

Ett index är en väldigt användbar beräkning. Men de visar oftast bara en specifik sak, och är därför inte alltid användbara för allt man tänker att de borde vara. Som vi redan varit inne på saknar till exempel aktieindex både avgifter och anpassning för hur investerare beter sig – trots att vi som är investerare både måste betala avgifter, och ibland agerar lite ologiskt.

Hur kan man göra ett aktieindex mer ”verkligt”, för att ge oss som sparar och investerar en bättre måttstock att jämföra oss med?

Låt oss presentera månadens idé: Vårt nya Grann-index™️! Som tar med både avgifter och beteende i beräkningen.

Ett index för din grannes investeringar

För att ta fram vårt grann-index börjar vi med att titta på vad en svensk småsparare i snitt har i sin fondportfölj: 75 procent aktiefonder och 25 procent räntefonder[1]. Låt oss för enkelhets skull säga att det är globala aktier respektive svenska räntor, något som för detta exempel stämmer väl nog.

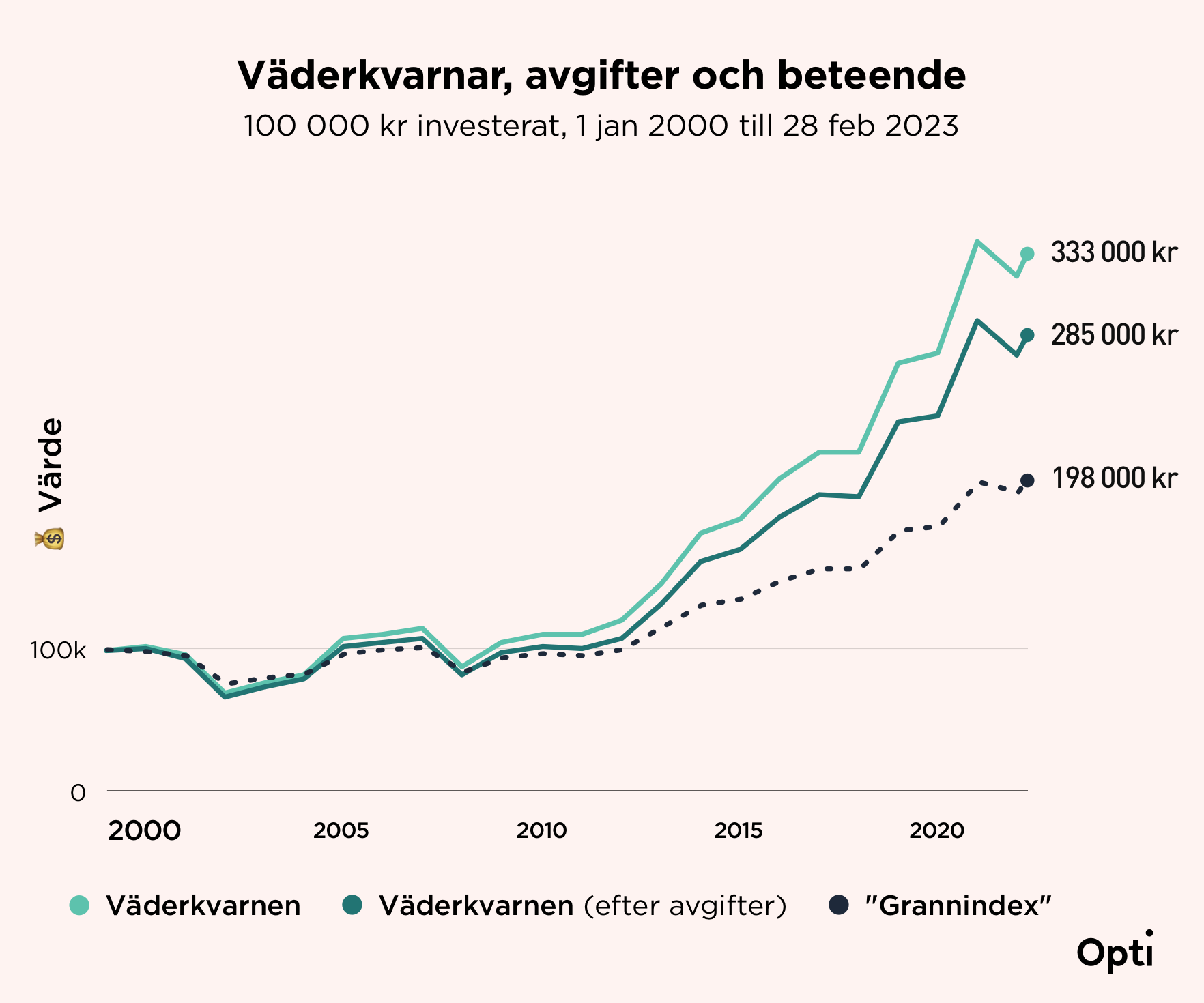

Det här helt teoretiska indexet – vi kan kalla det ”Väderkvarnen” – hade gett en avkastning om 233 procent under perioden januari 2000 – februari 2023[2].

I nästa steg drar vi av vad den genomsnittlige investeraren betalar i avgift. Då sjunker vår avkastning plötsligt till 185 procent[3]. Om väderkvarns-index var 100 000 kronor vid start har värdet ökat till 333 000 kronor i februari 2023. Samtidigt har småspararen, med exakt samma innehav som väderkvarns-index men som också betalat fondavgifter, ”bara” 285 000 kronor.

Avgifter spelar roll, som vi alla vet. Men det finns en ännu större fiende… Därför tar vi det ett steg till, för att på allvar närma oss en småsparares verklighet.

Vi vet att den genomsnittlige investeraren, a.k.a din granne, inte bara köper index och låter det vara. Han eller hon beter sig sedan på vissa sätt, vilket påverkar avkastningen.

Tänk till exempel att din granne läser om en kommande lågkonjunktur i tidningen och tycker det känns klokt att ta ut hälften av sina investerade pengar, ”för säkerhets skull”… När marknaderna väl har vänt uppåt igen, då tycker han att det känns tryggt att åter gå in med pengarna. Tyvärr missar han då den initiala uppgången.

Ett sådant exempel är närmare verkligheten än vad många tror. Några som satt siffror på det är Dalbar, en välrenommerad amerikansk firma specialiserad på att utvärdera prestation inom finansindustrin. De följer varje år upp och rapporterar hur investerares beteende påverkar deras avkastning.

Dalbar har år efter år visat att en vanlig investerare, på grund sitt agerande, i snitt förlorar ungefär en tredjedel av sin årliga avkastning jämfört med index. Till stor del som ett direkt resultat av att ha tagit ut pengar från marknaderna vid tillfällen när de var ovanligt oroliga.

När vi räknar med beteende blir avkastningen för grann-indexet under samma period bara 98 procent[4]. Din granne som investerade 100 000 kronor i januari 2000 har i februari 2023 således 198 000 kronor.

En genomsnittlig investerare halverade(!) alltså hur mycket vinst de fick i fickan efter avgifter, enbart på grund av hur han eller hon betedde sig. Ouch. 🥶

(Överkurs: Egentligen borde även ett grann-index ta hänsyn till att snittsvensken inte främst äger indexfonder utan aktiva fonder, vilket i snitt sänker avkastningen ytterligare. Vi tar med oss det till vårt Grann-index 2.0™️ 🙂)

Beteende är (minst) lika viktigt som avgifter

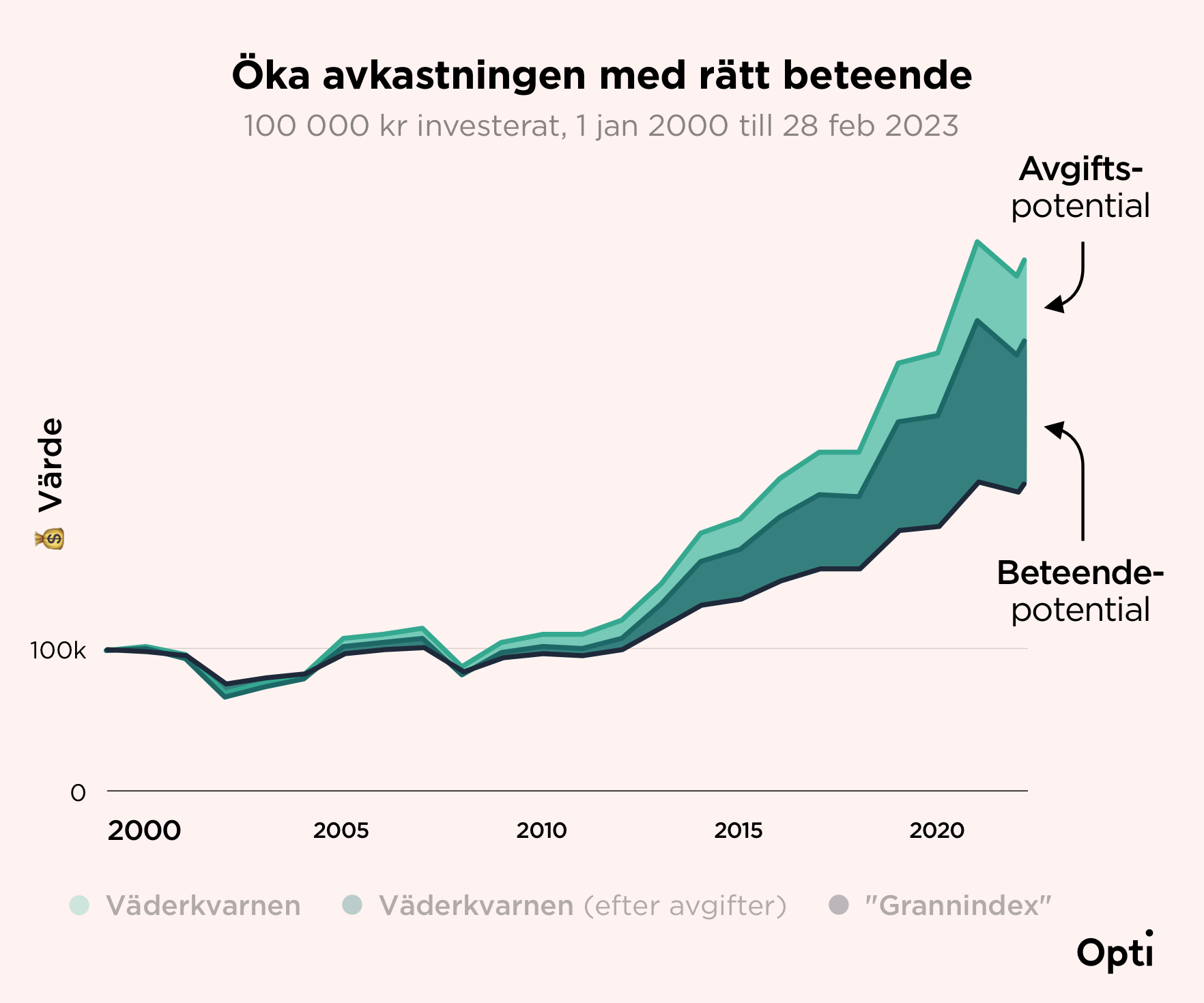

Från 333 0000 kronor till 285 000 kronor och slutligen 198 000 kronor. Så går det när vi går från väderkvarnen, drar av avgifter, och slutligen tar hänsyn till beteende. Den verklighet som vi sparare har att förhålla oss till, grann-index, är som vi kan se långt ifrån de index som vi brukar jämföra oss med.

Den uppmärksamme noterar även att effekten av beteendet är betydligt större än effekten av fondavgifterna. Skillnaden i avkastning som beteendet för med sig motsvarar en årlig fondavgift om 1,6 procentenheter. Först betalar vi alltså våra fondavgifter på ungefär 1 procent. Sedan ”betalar” vi ytterligare 1,6 procent på grund av vårt beteende.

Omvänt: Om du optimerar ditt beteende blir resultatet detsamma som om du kunde sänka dina fondavgifter med 1,6 procentenheter. Det är…jättemycket. 😮

Det som vi många gånger missar när vi pratar om avkastning och jämför med ett index är alltså att ta hänsyn till verkligheten. Ett index är fint på pappret, men om det ska kunna hjälpa oss på riktigt så måste det också ge en bra bild av verkligheten. Annars kommer inte jämförelsen att hjälpa oss bli bättre investerare och nå våra mål.

Grannar, gudar, och deras gamla misstag

Men hur är det då med alla grannar och självutnämnda internetproffs som visar grafer på hur de slår index? Har vi investeringsgudar som promenerar bland oss övriga dödliga, eller finns det ett annat svar?

Vi har tittat på hundratals, om inte tusentals jämförelser av egna investeringar som människor gjort. Anledningen till att de ”besegrar” väderkvarnen är nästan alltid en eller flera av följande anledningar:

- Fel index: Man jämför sig med ett index som inte motsvarar vad man själv investerar i. En felaktig måttstock helt enkelt.

- Högre risk: Man tar, som vi varit inne på, mycket högre risk än sitt index. (Och råkar ha haft tur.)

- Kort tidshorisont: Jämförelsen är bara över ett fåtal år, ofta ett till fem. (Fem år kan låta som lång tid i sammanhanget, men det räcker inte för att utradera om man till exempel haft rejäl tur med någon aktie, även om man gjort dåliga investeringar i övrigt.)

Sådana felaktiga jämförelser är nästan aldrig medvetna utan på grund av okunskap, så låt oss vara snälla mot ”proffsen” i fråga. ❤️

Låt oss istället påminna oss själva om att sådana påstådda undantag inte förändrar slutsatsen i så gott som all finansiell forskning på ämnet de senaste 30+ åren: Man slår inte index.

Men vi kan närma oss det betydligt, om vi bara gör några saker rätt.

Var befinner du dig på beteendetrappan?

Jag tänker att ett grann-index kan vara ett bra sätt att få lite perspektiv på våra sparanden.

För min del var det en ögonöppnare att förstå att hur mycket pengar jag i slutändan har i fickan mycket mer beror på mitt beteende än på hur väl jag kan slipa själva investeringarnas avgifter och avkastning några tiondels procent till.

Ändå verkar alla bara fokusera på det sista; avgifter och avkastning. Ingen pratar om att ett hastigt beslut kan kosta dig en stor del av hela din avkastning ett år.

Men allt prat om beteende kan också låta krångligare än vad det faktiskt är. Faktum är att själva beteendena ofta är enkla. Det svåra är att komma ihåg dem – och faktiskt följa dem – när det behövs.

När vi pratar om beteende ser jag framför mig en beteendetrappa med tre steg.

Steg 1: Grunden i ditt sparande

🌟 Börja spara. Kom igång! Det är det första, och det viktigaste.

↗️ Spara mer. Se till att du fortsätter spara så mycket som möjligt och tar tillräckligt hög risk. Ditt sparande ska hela tiden utvecklas i takt med din ekonomi.

Steg 2 : Växla upp – och slå grann-index

🧘 Det är i det här steget du tar klivet upp förbi grann-index. Det viktigaste att komma ihåg här är att inte köpa och sälja vid fel tidpunkt. Hur du undviker det? Genom att spara regelbundet. Och lugnt fortsätta att göra det, oavsett vad som händer i omvärlden.

Klarar du av att hålla dig till din plan och strunta i omvärldens brus kan din avkastning alltså flytta upp ett rejält hack från grann-index…

Steg 3: Grädden på moset

💰 Fick du en stor skatteåterbäring? Investera den!

📈 Mer lön? Kanske öka på ditt månadssparande.

💪 Har du byggt upp en buffert? Då kan du nog söka mer avkastning genom att ta lite mer risk. Svara på Opti-frågorna igen så säger vi om du är redo. (Du hittar frågorna i appen under Mitt konto, klicka sedan på kundkännedom.)

🚀 Faller marknaderna? Investera mera, om du kan. Det blir lite som att köpa in sig ”på REA”, vilket ger extra skjuts uppåt när marknaderna väl börjar stiga igen.

Kan Opti hjälpa dig bli en sparmästare?

För att få en bra avkastning – i verkligheten – gäller det alltså att ta ett steg tillbaka och fundera. Slåss jag mot väderkvarnar, eller spenderar jag min energi på rätt sätt? Om jag lägger all min tid och energi på att ta ner avgiften på mina fonder lite till, eller försöka hitta den bästa aktien på Stockholmsbörsen, då kanske jag missar beteendefaktorn.

Man kan jämföra med en OS-atlet; de har en grym coach som hjälper dem att göra det bästa och utvecklas, genom hela resan! För det gör mycket större skillnad än att köpa ett par nya skor. (Vi försöker hela tiden se till att Opti är den coachen för dig, till exempel genom detta månadsbrev.)

Ibland är det bra att inte sitta själv och försöka optimera sitt beteende. Det är lätt att missa viktiga poänger som kanske är lätta att se utifrån, men svårare att upptäcka mitt i den virvelvind av tankar som pågår i ens eget huvud.

Och som Dalbars undersökning visade oss leder denna virvelvind till beteendemissar, som gör att vi förlorar ungefär en tredjedel av vår årliga avkastning jämfört med index. Vilket får en enorm negativ effekt över tid för hur mycket pengar vi faktiskt får i fickan.

På Opti försöker vi se till helheten. Investeringarna, de är en självklarhet att göra rätt, och forskningen är tydlig med vad det är. Det gör vi åt dig, så du slipper.

Men att sedan även tänka och agera rätt, det är där många av er som använder Opti säger att vi hjälper till allra mest. Och det fina i kråksången är att det verkar ge dig mer avkastning – till och med mer än din granne. 🙌

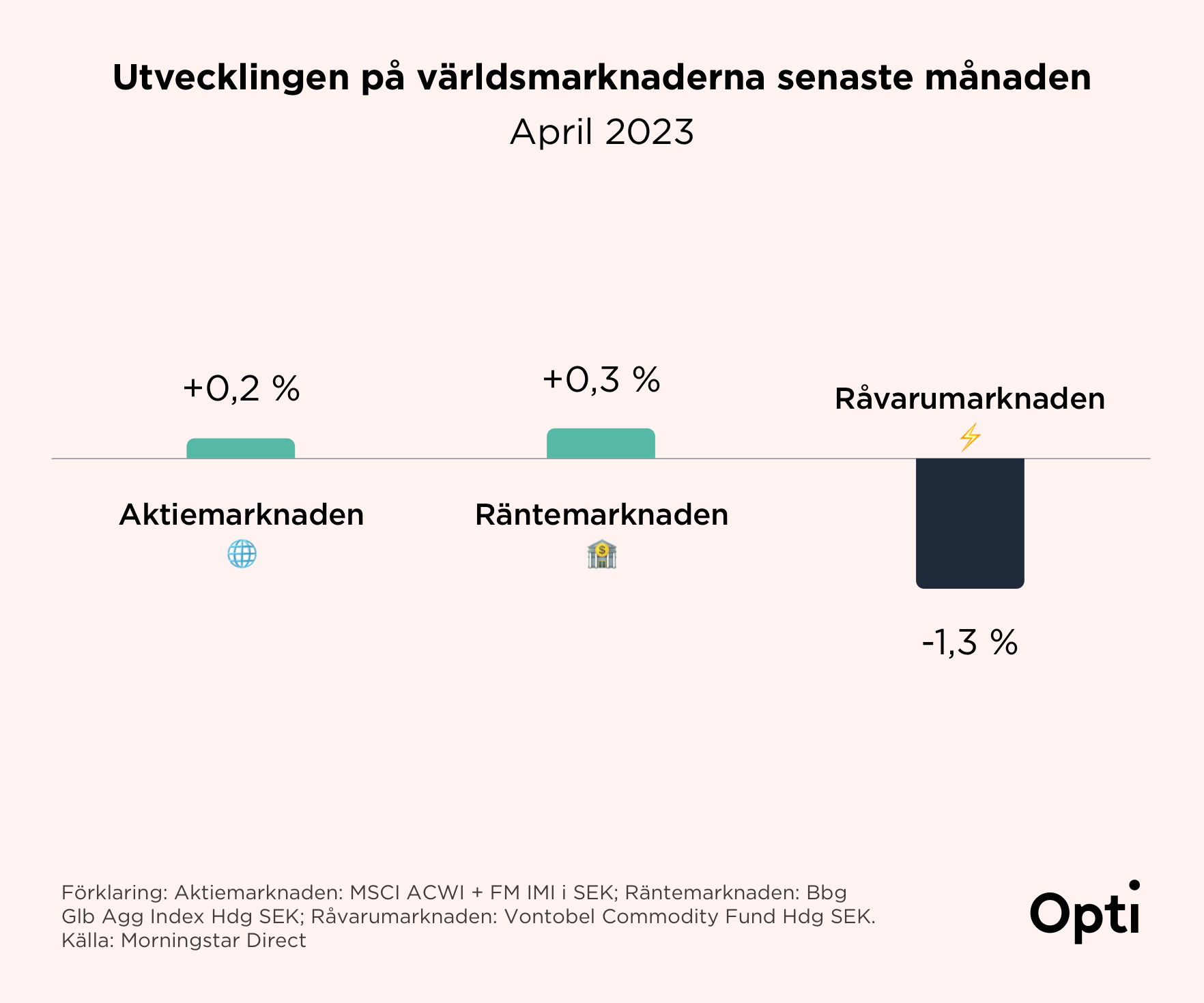

Marknaderna i april

Även om vi vet att långsiktighet är grejen när det kommer till sparande, så tar vi nu en liten paus för en kort avstämning av vad som hände på världens marknader i april.

Det mest slående under månaden – förutom den fortsatt höga inflationen och centralbankernas räntehöjningar – är att rapporterna för årets första kvartal från många företag varit så oväntat starka.

Samtidigt som centralbankerna höjer räntorna, hushållen drar ner på konsumtionen och konkurserna ökar så går det alltså oväntat bra för många företag. Stranger things.

Men det är skilda världar för vinnarna och förlorarna. Bankerna tjänar pengar som aldrig förr, gynnade av det höga ränteläget. Stora globala exporterande bolag inom verkstadsindustrin går också bra. För företag som säljer direkt till konsumenter ser det däremot mörkare ut. Och fastighetsbolagen kämpar när det blir dyrare att finansiera verksamheten – till följd av de höga räntorna.

Exakt var detta ska sluta är oklart, men de motstridiga signalerna fortsätter få folket på finansmarknaderna att klia sina (ofta tunnhåriga) huvuden.

Kokar vi ner månaden till konkreta siffror så steg världens aktiemarknader i april med +0,2 %. Även räntemarknaderna höll uppe takten, och steg med +0,3 % medan råvaror backade med −1,3 %.

Utvecklingen speglas i Opti-portföljerna som alla steg i värde. Som exempel:

Opti 3 (låg risk): +0,5 % (+3,3 % i år)

Opti 9 (hög risk): +1,0 % (+4,7 % i år)

Att läget är oklart framöver, det vet vi. Men här och nu klappar vi oss själva på axeln för att vi beter oss rätt och fortsätter spara, även när det är turbulens i omvärlden. Belöningen kommer för den som är långsiktig!

Så gör du när väderkvarnarna anfaller

När vi jämför oss med ett index glömmer vi ofta bort en viktig pusselbit: verkligheten. Och kanske kan det kännas skönt att veta att din granne – i verkligheten – inte har så hög avkastning som det där indexet visar.

En annan sak vi lär oss av jämförelsen mellan vårt väderkvarns-index och grann-indexet är att det finns många lågt hängande frukter att plocka för den som tänker till kring sitt beteende. Och vilken enorm skillnad det kan göra för hur mycket pengar vi sen får i fickan.

Något så tydligt som att ”investera sina pengar” rymmer helt enkelt många fallgropar. Hur ska vi veta vad som är rätt när vi hela tiden peppras med information i form av såväl oro som ”möjligheter”?

”Nu är det kris, sälj dina aktier”

”Experten ser köpläge!”

Inte konstigt att man känner sig lite vilsen eller orolig till och från.

Då kan det vara skönt att ha en coach att falla tillbaka på. Istället för att fastna i en kamp mot väderkvarnarna och missa den verkliga fienden så hjälps vi åt, för att lyfta blicken och se vad som verkligen gör skillnad för ditt sparande.

Undrar du hur det gick för Don Quijote? Han hade inte en chans mot väderkvarnarna, men verkade inte alltför nedslagen trots det.

”Jag är Don Quijote. Jag är en vandrande riddare till yrket. Min lag är följande: att rätta till felaktigheter, att sprida gott och undvika ont. Jag har inget intresse av att leva bekvämt, ambitiöst eller hycklande. Jag söker, för min egen ära, den smalaste och svåraste vägen. Är detta sådant som görs av de dumma och okunniga?”

Kanske fanns det ändå en gnutta klokhet i Don Quijote?

Tack för att du tagit dig tid att läsa. Jag hoppas att du känner dig lugn med ditt sparande. Och om du någon gång tvekar så tänk gärna: Vad hade min sparcoach sagt? Inte att jag skulle ge mig ut och slåss mot väderkvarnarna i alla fall. 🙂

Vad sägs om att avsluta det hela med något av följande beteenden, för att hjälpa antingen dig själv eller någon annan:

✔️ Stäm av vilket steg i beteendetrappan du når upp till. Är det dags att ta nästa kliv?

✉️ Skicka vidare månadsbrevet till någon du känner som du tror skulle ha nytta av det.

🙋 Hör av dig och berätta vad du vill veta mer om i kommande månadsbrev.

Blicken mot horisonten!

Jonas, Ann och hela Opti-teamet

Som vanligt ska vi komma ihåg att historisk värdeökning inte är en garanti för framtida värdeökning. Fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka samma belopp som du satte in.

Fondförmögenhet per fondkategori enligt Fondbolagens Förenings årsrapport 2022, där blandfonder förenklat antas innehålla hälften räntepapper och hälften aktier. Hedgefonder samt ”övriga” fonder bortses från på grund av begränsad genomlysning, men det har ingen större påverkan då de står för en mycket liten andel av totalen. ↩︎

Väderkvarns-indexet avser avkastningen för 75 % globalt aktieindex för utvecklade marknader (MSCI World) och 25 % Sverigeränteindex (SHB Sweden all bond tradable index fr o m 1 januari 2005, innan dess eget index bestående av 50 % 10-årig statsobligation och 50 % 5-årig bostadsobligation) under perioden 1 januari 2000 – 28 februari 2023. ↩︎

Väderkvarns-indexet inklusive avdrag för de genomsnittliga årliga avgifterna för respektive fondtyp på den svenska fondmarknaden enligt AMF:s fondavgiftsrapport 2021 (0,79 % kapitalviktad årlig avgift för aktiefonder och 0,35 % genomsnittlig årlig avgift för långa räntefonder (ej kapitalviktad då AMF inte redovisar denna siffra)) under perioden 1 januari 2000 – 28 februari 2023. ↩︎

Den andel av marknadens totala avkastning som en genomsnittlig investerare får är 70 % för den amerikanska aktiemarknaden (S&P 500) respektive 9 % för den amerikanska räntemarknaden (Bloomberg Aggregate Bond Index) i snitt över 20 år, enligt Dalbar QAIB 2020. Dessa siffror har sedan korrigerats genom att vi dragit av snittavgifter för amerikanska fonder per kategori enligt Investment Company Institutes data från 30 mars 2023, för att sedan addera svenska snittavgifter enligt AMF:s fondavgiftsrapport 2021. ↩︎