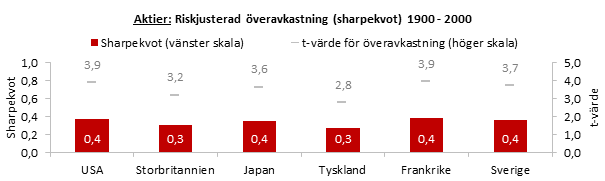

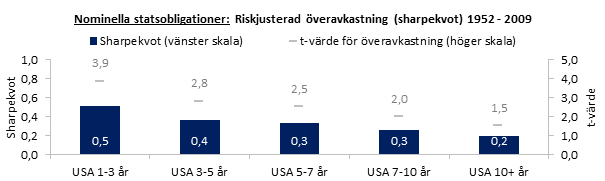

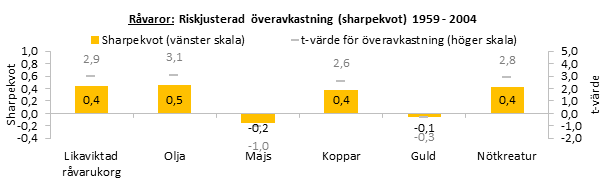

En riskpremie hos ett visst tillgångsslag är förväntad kompensation utöver riskfri avkastning (tänk statsskuldsväxlar) för att ta på sig kraschrisk i ett visst ekonomiskt scenario. Till exempel en recession. Det är ett framåtblickande koncept men brukar ibland uppskattas utifrån historisk data. Följande tre grafer visar historiska, realiserade riskpremier, justerade för volatilitet hos ett antal större marknader inom tre likvida tillgångsslag – aktier, statsobligationer och råvaror[1]. Aktier avser noterade aktier i publika aktiebolag med varierande storlek runt om i världen. Statsobligationer avser obligationer med fast nominell ränta och en genomsnittlig räntebindningstid överstigande 12 månader utgivna och garanterade av amerikanska staten i US-dollar. Råvaror avser börshandlade terminskontrakt där underliggande tillgång utgörs av en fysisk råvara. Datat för nominella statsobligationer baseras på den längsta tillgängliga historiken för månadsavkastningar från en bred uppsättning löptidssegment av amerikanska statsobligationer – från 1952 till 2009 (viktigt att tillägga är att detta är en relativt neutral period i så måtto att marknadsräntor avslutade perioden på ungefär samma nivåer där de startade).

Medan man bör ta den exakta storleken på riskpremierna med en nypa salt (de kan variera i det korta perspektivet vilket inte framgår ovan – på Opti tror vi t.ex. att både aktier och obligationer är ganska dyra relativt sin historik idag och att det typiskt sett – men inte alltid – leder till lägre än normal långsiktig avkastning, men mer om det någon annan dag!), indikerar ovanstående grafer att riskpremierna i publika finansmarknader generellt är positiva över tid (vilket alltså manifesteras i positiva sharpekvoter). Detta motiverar en långsiktig, strategisk allokering till samtliga tillgångsslag och är i linje med ekonomisk logik. Vore inte riskpremierna positiva skulle det inte finnas något incitament att äga risktillgångar och investerare världen över skulle då istället allokera till riskfria tillgångar. Något som – om man tar det till sin spets – skulle få världen att stanna. Och det vill ingen =)

Trevlig helg!

/Anders

Källhänvisning: Dimson, Elroy, Marsh, Paul & Staunton, Mike (2006) ”The Worldwide Equity Premium: A Smaller Puzzle”, EFA 2006 Zurich Meetings Paper, AFA 2008 New Orleans Meetings Paper; Illmanen, Antti (2012) ”Expected Returns on Major Asset Classes”, CFA Institute Research Foundation Publications; Gorton, Gary & K. Geert Rouwenhorst (2006) ”Facts and Fantasies about Commodity Futures”, Financial Analysts Journal.

Mer specifikt visar graferna riskjusterad överavkastning (som även kallas sharpekvot) på vänsteraxeln och t-värdet för överavkastningen på högeraxeln (friendly reminder: ett t-värde över två indikerar statistiskt signifikans). ↩︎