Maj fortsatte i samma riktning som året börjat, utan några större överraskningar. Världsekonomin fick ännu en månad uppleva både motgång och medgång:

👎 Motgångar var fortsatt ökande priser (inflation), krig, och minskad privatkonsumtion – vi vanliga människor köpte färre saker.

👍 Medgångar var att just minskad konsumtion faktiskt kan motverka inflationen, att många företag rapporterade helt okej siffror för det första kvartalet, och att Kina börjat stimulera sin ekonomi vilket kan påverka världsekonomin positivt.

Blandad kompott alltså, vilket bidrog till att aktiemarknaderna under månaden såg både fall och uppgångar. Som helhet slutade de stora marknaderna på runt nollan.

Men en månad, vad spelar det för roll egentligen? Kortsiktiga svängningar väcker ofta känslor, men sanningen är att det knappt påverkar vårt långsiktiga sparande alls.

Anledningen är densamma som varför en vampyr troligen skulle investera bättre än en tidsresenär: Långsiktighet vinner alla dagar över att försöka vara ”smartare” än marknaden, för att man tror att man kan se framtiden.

Denna månad ska vi med siffror och bilder visa varför våra huggtandade filmantagonister troligen skulle investera bättre än sina tidrumsböjande kollegor. 🧛

Vampyrer och tidsresenärer

De flesta har nog sett filmer med vampyrer eller tidsresenärer. Dessa karaktärer kommer såklart i alla former, men jag vill ändå argumentera för att de brukar bete sig ganska annorlunda från varandra.

⏰ Tidsresenären, tänk Ashton Kutcher i The Butterfly Effect eller karaktären Jonas i serien Dark, reser ofta bakåt i tiden med all sin kunskap om vad som kommer ske i framtiden, för att försöka fixa något. Resultatet brukar dock bli att de förstör ännu mer då de inte förstod helheten tillräckligt bra, eller missade hur deras ändringar skulle påverka andra saker.

🦇 Vampyren, tänk Tom Cruise i En Vampyrs Bekännelse eller de rika familjerna i Underworld eller Twilight, vet istället ingenting om framtiden. Däremot vet de att de troligen kommer att leva väldigt länge (förutsatt att de lyckas undvika vitlöken och vigvattnet). Och de agerar därefter. De brukar ta sin goda tid, skaffa sig tillgångar som de ska behålla ett gott tag, och planera långsiktigt.

Två olika personligheter, om vi för argumentet här ska hårdra det hela: En tror sig förstå framtiden och försöker vara smart nog för att fixa den, en vet att hon har tiden på sin sida och planerar långsiktigt därefter.

Vem hade investerat bäst

Likt tidsresenären är det väldigt lockande för vissa nyhetsföljande investerare att tro att man förstår framtiden (och, som en passus, att man dessutom gör det bättre än de flesta andra som investerar).

Ofta försöker de också att agera på det, ibland genom att göra större förändringar: Investera en stor del av sina pengar in i en aktie, marknad eller annan tillgång som de tror mycket på, eller plötsligt sälja av sina investeringar för att i stället ha pengarna på sparkontot.

Och, precis som för tidsresenären visar forskningen att det blir mer fel än rätt – aktivitet sänker den förväntade avkastningen. Den där aktien/marknaden var inte alls en särskilt säker satsning, eller så åts pengarna på sparkontot upp av inflationen medan man väntade på kraschen som kanske dröjde längre än man trodde, aldrig kom, eller snabbt återhämtade sig.

För sanningen är att verkligheten nästan alltid är svårare att förstå sig på än vad vi tror i stridens hetta. Det betyder dock inte att man inte ska planera!

Vampyren hade troligen haft en annan strategi. Hon vet inget om framtiden, men hon vet att hon har tiden på sin sida. I lugn och ro hade hon lagt en långsiktig strategi som passar hennes ekonomiska möjligheter och mål, köpt investeringar som ska behållas länge – och sedan hållit fast vid planen. Inte på något sätt blind för omvärlden, men hon gör bara väl genomtänkta förändringar i sina placeringar som passar med hennes långsiktiga strategi.

Vilket – citera oss nu inte ur kontext på detta DN eller SvD 🙂 – är precis så som Opti hjälper dig att investera: som en vampyr, inte som en tidsresenär. Långsiktigt, genomtänkt och konsekvent.

Det viktiga som vampyren förstått

Tid och lugn är de kanske två enskilt viktigaste verktygen som en investerare kan ha, för att över tid lyckas skapa en stor mängd pengar.

Tiden jobbar hela tiden för oss. Över tid växer nämligen nästan alltid värdet på våra investeringar (förutsatt att vi sprider våra risker genom att investera brett). Dessutom växer värdet hela tiden snabbare och snabbare tack vare den så kallade ränta-på-ränta effekten.

Lugnet fyller ett enklare syfte – men som är svårare att efterleva. Det ska ge oss ro nog i magen och sinnet för att vi ska våga låta tiden jobba åt oss. Det kan verka enkelt, men icke. Helt plötsligt sitter vi där en försommarkväll och tror oss kunna se framtiden i de ekonomiska tebladen igen. (Pssst… Gör inte det.)

Vampyren har helt enkelt förstått att ju längre tid hon behåller sina pengar investerade, desto säkrare kan hon vara på att de ökar i värde. En längre tidshorisont går nämligen hand i hand med en säkrare uppgång.

Låt oss visa hur.

Mer tid minskar risken

Som alla Opti-kunder vet, speciellt ett lite rörigare år som detta, kan värdet på ens portfölj svänga på kort sikt (veckor, månader, kvartal). Och då är ändå Opti-portföljerna mycket mer stabila än till exempel enskilda aktier eller teknikfonder.

För en portfölj som man i stället haft lite längre, även om det bara är i något år, så är sannolikheten mycket större att den ligger på plus. Mer tid minskar alltså risken att gå med förlust.

Hur kan tid sänka risken? Det är egentligen ganska enkelt, men låt oss ändå göra ett experiment för att se världen genom vampyrens ögon.

Låt oss anta att du haft en portfölj mycket länge, och att du till och från går in i Opti-appen för att kolla hur den har utvecklats. I vårt experiment så ser du din avkastning på tre olika tidshorisonter: det senaste året, de senaste tre (3) åren och de senaste fem (5) åren.

Från 1970 till 2022 är det här avkastningen du skulle sett för de senaste 1/3/5 åren, om du tittade vid de datum du ser under.

Det första som du lägger märke till är kanske att linjerna oftast är över noll. Det betyder att även om du bara hade haft din portfölj i ett år så skulle den oftast ha stigit i värde.

Nästa sak du kanske märker är att den gröna linjen (avkastningen de senaste 5 åren) i princip alltid är över noll. Faktum är att avkastningen för en portfölj som man haft i fem år skulle ha varit positiv hela 95 % av tiden mellan 1970 och 2022! Och dessutom långt över noll som vi kan se – en stor del av tiden hade avkastningen varit riktigt bra för en investering som man bara haft i fem år. 💰

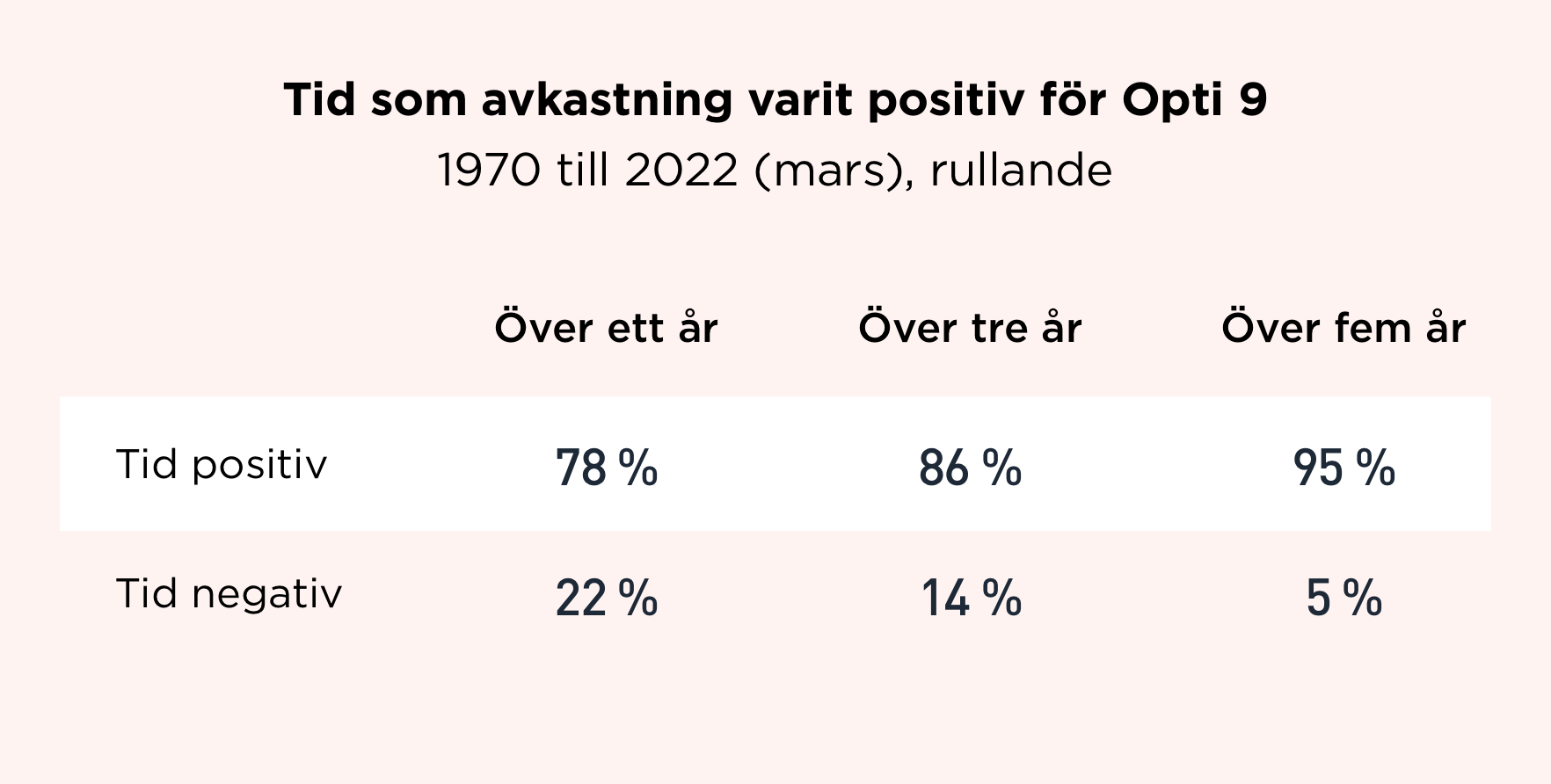

Andelen tid som portföljen hade haft positiv avkastning ökar alltså snabbt ju längre tid som man haft den, även för så korta tidshorisonter som ett till fem år:

Mer tid minskar alltså även risken för dåliga resultat.

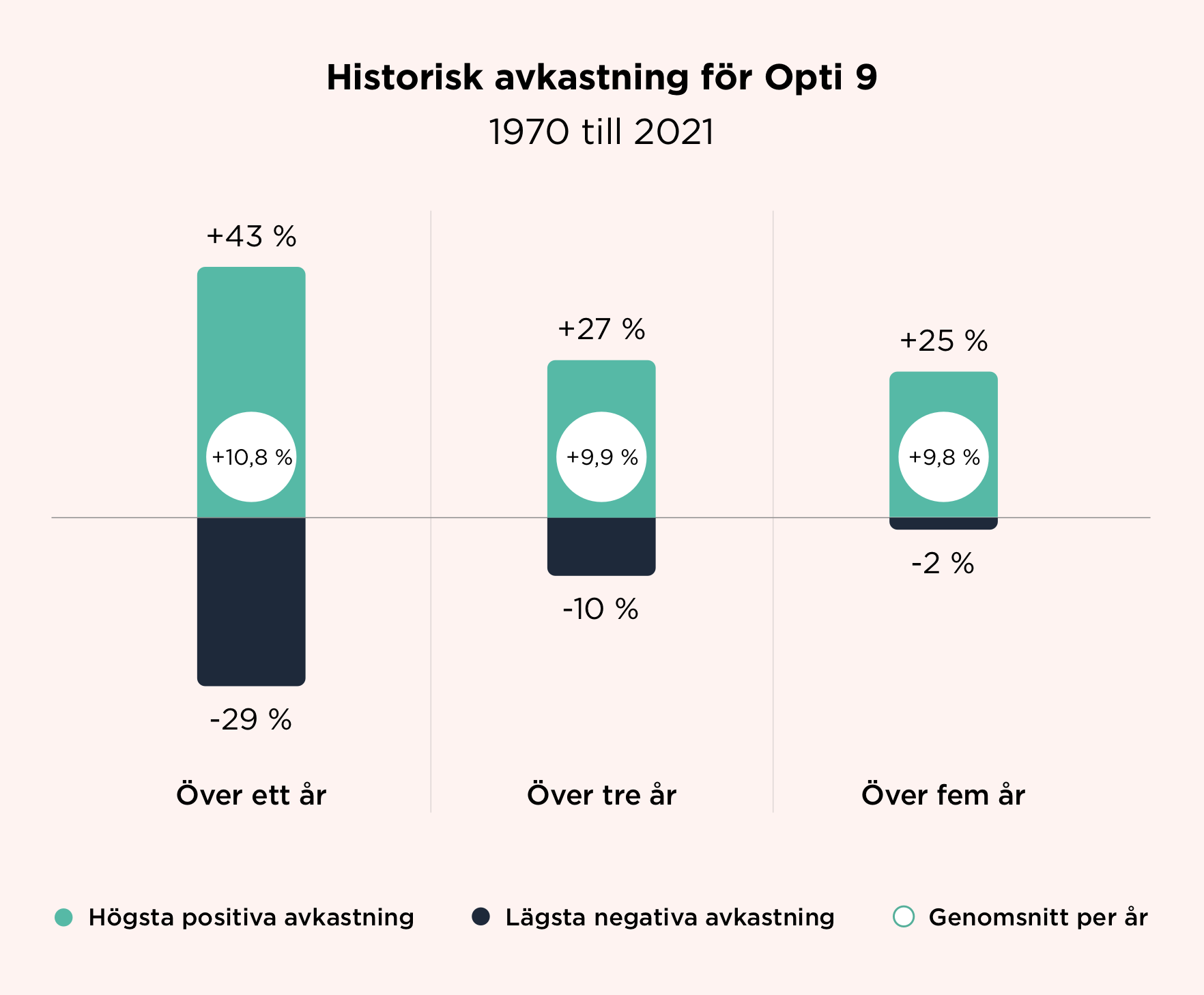

Ett sista sätt att visa samma slutsats är med hjälp av följande bild. Den visar den högsta avkastningen (grön), den lägsta avkastningen (svart) och genomsnittliga avkastningen per år (vit prick) från 1970 till 2021. På samma sätt som innan tittar vi på perioder om ett år, tre år och fem år.

Här blir slutsatsen kanske ännu tydligare: Risken för ett dåligt resultat, alltså det svarta området, minskar snabbt när man går från att ha en portfölj i ett år upp till så lite som bara tre eller fem år – fortfarande mycket korta tidshorisonter att investera på. Samtidigt är den genomsnittliga avkastningen per år ungefär samma för varje tidsperiod, runt 10 %.

På lite längre sikt är din portfölj alltså mycket mer trolig att ge en positiv avkastning, än den är på kort sikt. Mer tid minskar risken, och det lönar sig tydligt att ha tålamod.

Marknaderna i maj

Vi ska inte heller glömma bort att prata om hur marknaderna gick i maj. Givet månadens tema kändes det dock rimligt att sådant kortsiktigt fokus tillfälligt fick ge plats åt den studie i långsiktighet vi gjorde ovan.

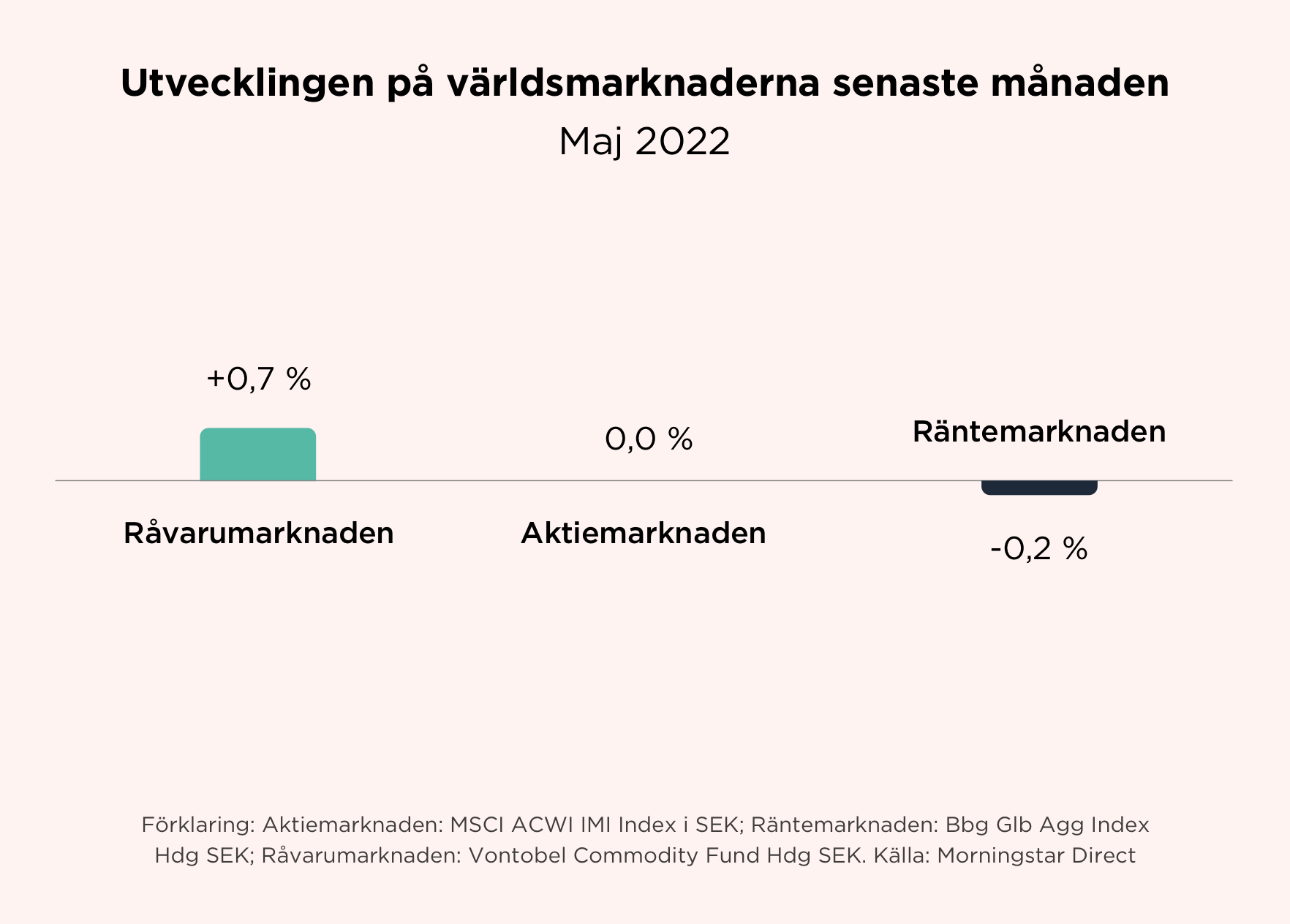

Vid första anblick var maj en lugn månad, då alla marknader slutade på runt nollan. Verkligheten var dock mer svajig, där till exempel den globala aktiemarknaden som mest var ner runt −4 %. Ni märker, per temat denna månad, varför det finns en fördel i att inte vara inne och kolla var och varannan dag. 🙂

Sett till månaden som helhet landade aktiemarknaderna på −0,0 % och räntemarknaderna med −0,2 %. Råvarumarknaden fortsatte att lyfta något ännu en månad, och slutade på +0,7 %.

Det gjorde att även Opti-portföljerna hade en ganska stillsam period. Att de gick något svagare än marknaden denna månad beror på att realränteobligationer hade det svårt. Som exempel:

Opti 3 (låg risk): −0,7 % (−7,9 % i år)

Opti 9 (hög risk): −0,5 % (−5,0 % i år)

En lugn sidorörelse alltså, där svängningarna under månaden även var betydligt mindre än de som drabbade till exempel globala aktiefonder.

Avslutande ord

Det blev ovanligt mycket siffror och bilder denna månad! Vi hoppas att ni tyckte det var intressant (säg bara till annars). Och vi hoppas att vi lyckades göra poängen tydlig: Det lönar sig att vara långsiktig.

Man bör aldrig utvärdera sitt sparande och sin ekonomi på hur det förändras under enskilda månader. Den som i stället tar ett långsiktigt perspektiv kommer att minska risken för ett dåligt resultat, sova bättre på nätterna, och framför allt öka sannolikheten att få en positiv avkastning.

Det kan låta som ett konstigt avslut på ett månadsbrev, men se om du kan öva på att inte bry dig om vad som sker enskilda månader. Eller gör det ännu enklare för dig, titta inte ens. Vi fortsätter att hålla koll och sköta allt åt dig oavsett.

Så avboka tidsresan och bädda istället bekvämt i era Transsylvanska slott – det är vampyren som i slutändan kommer att skratta hela vägen till banken. 🙂

Onwards and upwards!

Jonas, Anders, Ann och hela Opti-teamet

Alla siffror på avkastning är för vår portfölj Opti 9 med de innehav portföljen haft vid varje givet tillfälle, simulerad utifrån vedertagna marknadsindex, och efter avgifter. Tidsperioden är 1969-12-31 till 2021-12-31 eller 2022-03-31 beroende på graf.

Som vanligt ska vi komma ihåg att historisk värdeökning inte är en garanti för framtida värdeökning. Fonder kan både öka och minska i värde och det är inte säkert att du får tillbaka samma belopp som du satte in.