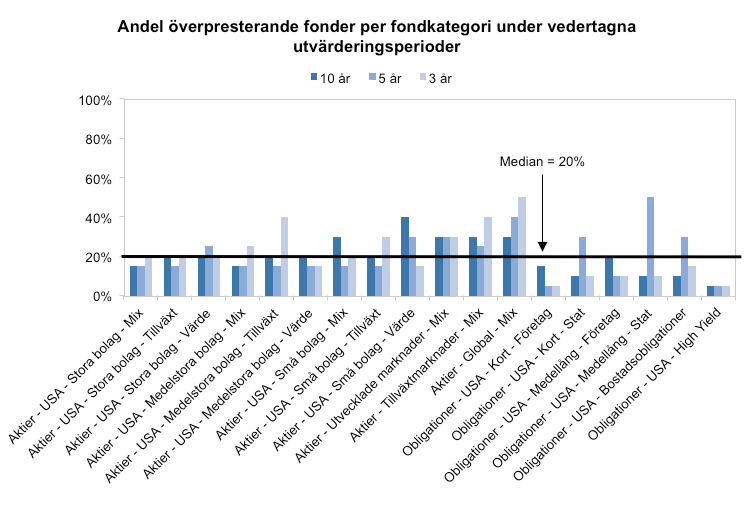

Passiv förvaltning innebär att man äger en bit av finansmarknaden och får betalt för det i form av en riskpremie. Aktiv förvaltning innebär att man genom aktivt risktagande (i praktiken: handla in och ut ur marknaden) försöker skapa mervärde utöver denna riskpremie. Något som är svårt att lyckas med om man ska tro statistiken. I en rigorös genomgång av tusentals aktivt förvaltade fonder visar Vanguard[1] att endast en av fem fonder historiskt slagit ett jämförbart marknadsindex efter uttag för förvaltningsavgifter:

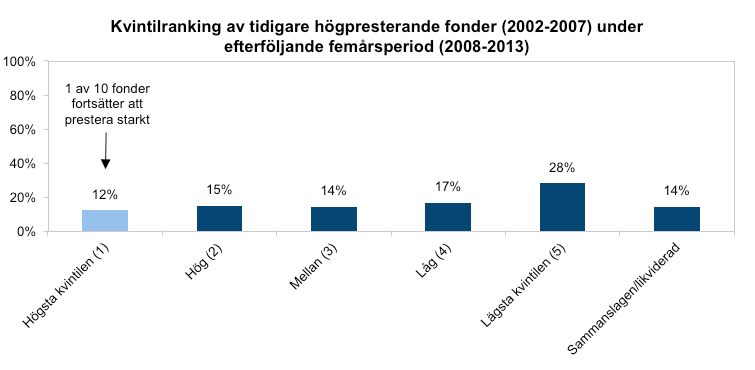

Så, då väljer man bara någon fond i den här lilla samlingen av historiska högpresterare eller? Nja. Vanguard fortsätter nämligen visa att, av de fonder som historiskt presterat bäst (d.v.s. befunnit sig i den högsta kvintilen) är det bara en av tio fonder som fortsätter att ligga i topp (d.v.s. stannar kvar i den högsta kvintilen):

Resultaten är förbryllande. De antyder (a) att aktiv förvaltning – som vanligtvis säljs dyrare än passiv förvaltning – typiskt sett inte skapar något mervärde efter avgifter och (b) att aktiv förvaltning som historiskt fallit väl ut varit ett resultat av tur snarare än av genuin, repeterbar skicklighet.

Så givet dessa sannolikheter, vad är chansen att lyckas med aktiv förvaltning över tid (alternativt att identifiera någon annan som gör det)? Svaret är 1/5 * 1/10 = 1/50 eller på ren svenska: Försvinnande liten. Oddsen talar för passiv förvaltning och indexfonder.

/Anders

PS. Belackare hävdar emellanåt att den här typen av studier är (för) centrerade på den amerikanska marknaden (och att de därmed inte skulle vara applicerbara på andra marknader, till exempel den svenska). Dock har Vanguards slutsatser stora likheter med till exempel studien som SvD:s Joel Dahlberg nyligen publicerade samt med professorerna Harry Flams och Roine Vestmans forskning på Sverigefonders prestation. DS.

Källa: Hirt et al. (2014) “The case for index-fund investing”, Vanguard Research ↩︎