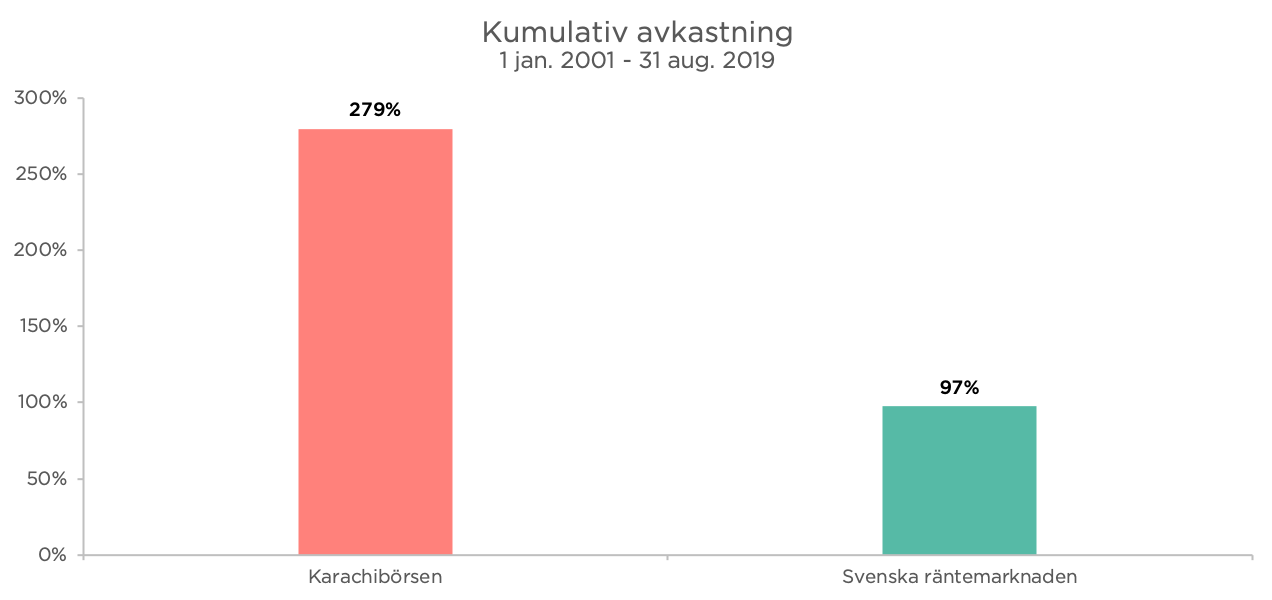

När man jämför den historiska avkastningen hos finansiella produkter som portföljer, fonder och aktier är det viktigt att ”rätta till” avkastningen för risken hos varje produkt. Så som vi exempelvis gör på Opti när vi utvärderar fonder. Mer riskfyllda produkter ska nämligen, i allmänhet, ha en högre avkastning än mindre riskfyllda produkter. Att en fond, som till exempel bara äger högriskaktier på börsen i Pakistan, har givit en högre avkastning än en fond som bara äger säkra obligationer i svenska kronor är alltså inte så konstigt! Så här har det till exempel sett ut historiskt under tidsperioden 1 januari 2001 till 31 augusti 2019:

Pakistanska aktier gav 279 % under perioden medan svenska obligationer gav 97 %. Ett noll till Pakistan! Men sakta i backarna nu. Risken då?

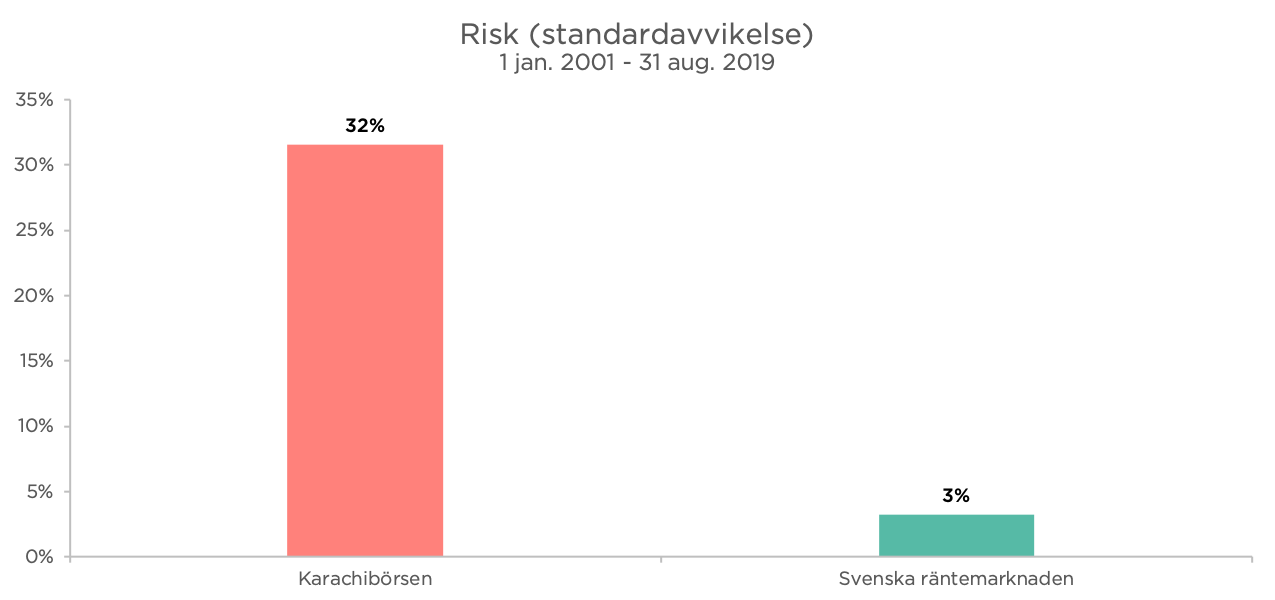

Jo, risken mätt som hur mycket avkastningen har varierat upp och ner, det vill säga standardavvikelse, var inte mindre än drygt tio (10) gånger så hög för de pakistanska aktierna i jämförelse med de svenska obligationerna!

Ett annat sätt att se risken är att man som investerare, för att realisera den höga historiska avkastningen på Karachibörsen, skulle ha tvingats genomlida marknadsfall på över sjuttio (70) procent, respektive mer blygsamma 4,6 procent på den svenska räntemarknaden…

Risk är avkastningens mörka sida. Och det är viktigt att ta hänsyn till den när man utvärderar den historiska avkastningen.

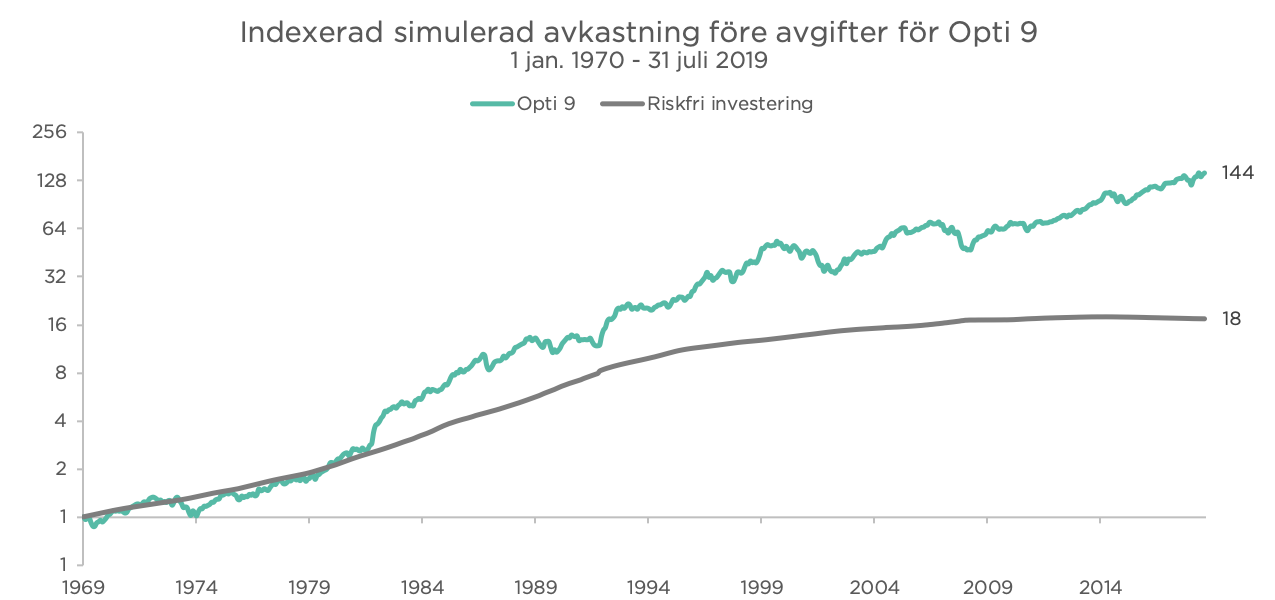

Nu var det här ett litet överdrivet exempel för att göra en poäng, men uppmaningen gäller även mer likvärdiga produkter. Ibland får vi exempelvis frågor om hur hög vår historiska avkastning har varit, av kunder som vill jämföra oss med andra alternativ. Eftersom vi rådger om indexnära fonder som i allmänhet placerar i marknader som funnits väldigt länge, kan vi ge ganska bra uppskattningar på hur hög den historiska avkastningen skulle ha varit om vi t.ex. hade grundat företaget 1970 istället för 2014. Så här har det till exempel sett ut för Opti 9:

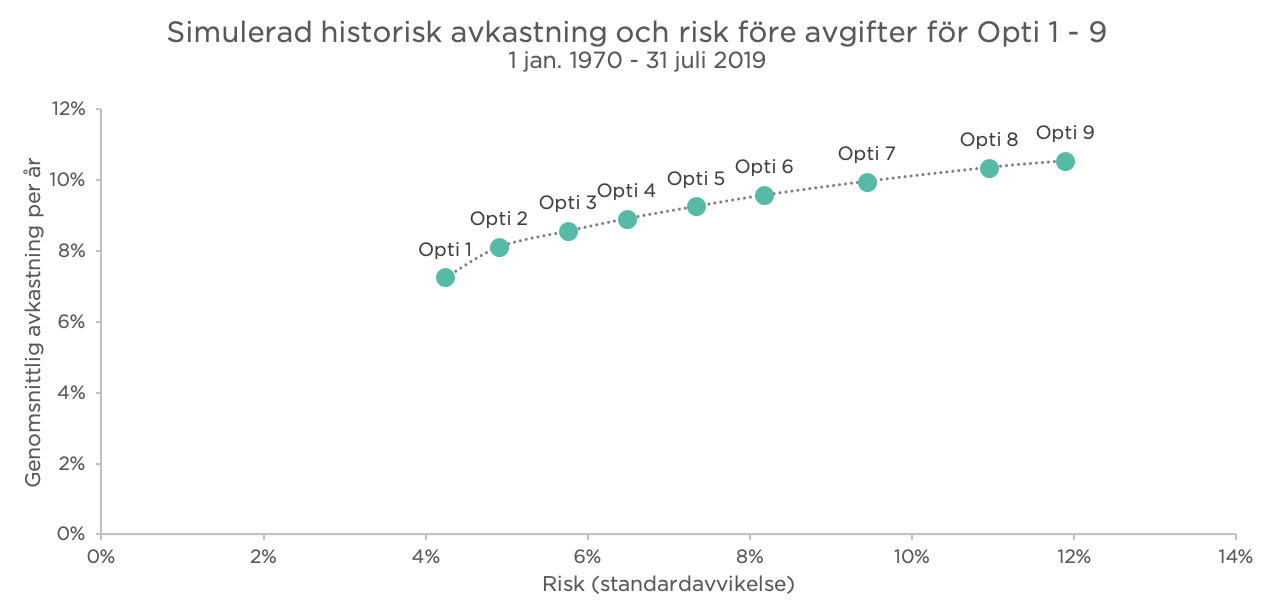

Det som drivit den historiska avkastningen är framförallt riskerna i de marknader vi ger våra kunder exponering mot i deras portföljer: aktie-, ränte- och råvarumarknaderna runt om i världen. Exempelvis har aktiemarknaden som helhet givit en mycket hög historisk avkastning, eftersom det är riskfyllt att äga aktier: De faller mycket i värde ibland och det får man betalt för på lång sikt i form av en riskpremie. Så, portföljer med högre aktieandel har därför presterat bättre än portföljer med lägre aktieandel, helt enkelt eftersom de är mer riskfyllda. Den här grafen visar det nära sambandet mellan högre risk och högre historisk avkastning för samtliga Opti-portföljer, där de mer riskfyllda portföljerna innehåller en större andel aktier:

Hög risk och hög avkastning går alltså hand i hand. Så, jämför du någon av våra portföljer med en annan produkt som har haft en högre historisk avkastning än Opti-portföljen, är det väldigt troligt att risken hos produkten du jämför med också har varit högre. Kanske har den innehållit mer riskfyllda aktier eller kanske har den helt saknat de andra, balanserade tillgångsklasserna som alla Opti-portföljerna innehåller – obligationer med hög kreditkvalitet och råvaror. Balans är nyckelordet här. Vårt mål är att ge dig de allra bästa förutsättningarna för att maximera din förväntade avkastning, till en risknivå som vi bedömt att du och din ekonomi kan tåla. Och det vi verkligen kan på Opti är att kombinera rätt tillgångsklasser, marknader och fonder i en smart, mycket bred portfölj där du tar rätt risker och sedan sköta om den portföljen åt dig på bästa sätt. År ut och år in. Så att du kan tänka på annat.

Ha en trevlig helg!